2020年,动力电池装机量榜单,2021年,又会如何?

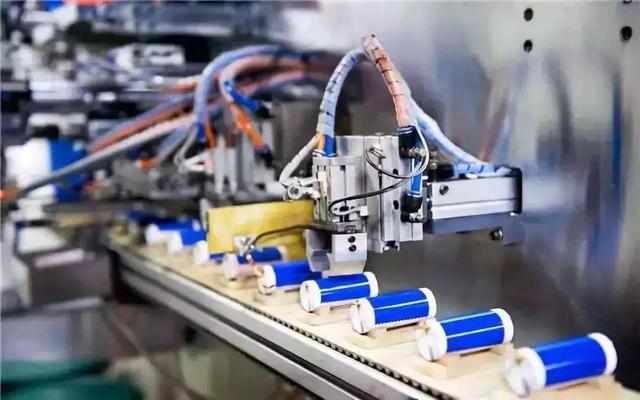

骆驼股份:轻混锂离子动力电池智能制造项目目前按计划推进主要客户包括日产

同花顺(300033)金融研究中心2月26日讯,有投资者向骆驼股份(601311)提问, 董秘你好!骆驼集团新能源电池有限公司的轻混锂离子动力电池智能制造项目,入选2020年湖北省智能制造试点示范项目。请问现在项目生产,销售情况怎么样?有没有收到新订单? 公司

动力电池的江湖,越纷争,越有活力。

回顾2020年,汽车市场跌宕起伏。聚焦新能源,同样出现了骤冷后持续升温的市场行情,顺带着,引领动力电池行业持续走高。

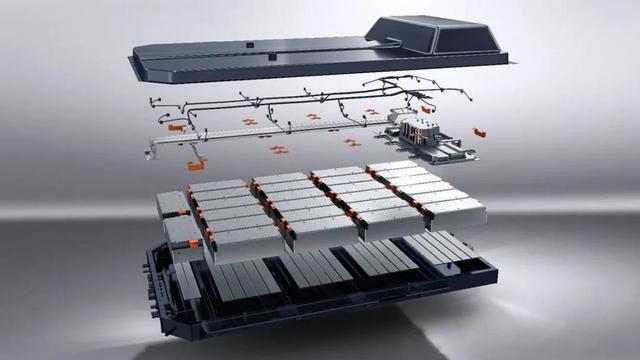

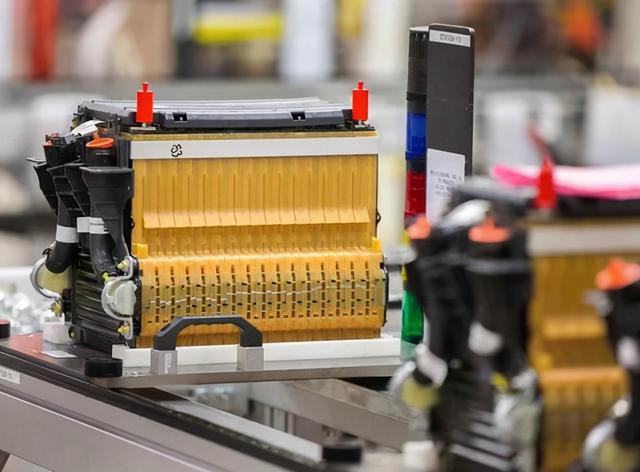

由于动力电池是新能源汽车的核心零部件,其相关技术、成本、规模的变化,将对整个新能源汽车市场产生巨大的影响。

《踢车帮》将对2020年动力电池的装机情况进行盘点,并对2021年动力电池的趋势走向做出判断,愿与大家进行交流。

全球装机量:宁德时代守擂,韩系奋起直追

据韩国研究机构SNE Research公布的榜单数据显示,2020年,全球动力电池总装机量为137GWh,同比增长17%。

宁德时代守擂成功,已经连续4年拿下了全球动力电池装机量冠军。具体来看,2020年,宁德时代全球装机量为34GWh,同比增长2%。

需要注意的是,韩系企业LG化学已经从2019年的装机量第3位,跃升到了2020年的装机量第2位。2020年,LG化学总装机量为31GWh,同比增长150%,而且与宁德时代的差距缩小为3GWh。

排在第3位的是日系企业松下电池,2020年装机量为25GWh,同比下滑了10%,与全球动力电池增长的大趋势背道而驰。

第4位则是比亚迪,2020年装机量为10GWh,同比下滑了14%,名次保持未变。

再往后数,排名第5位、第6位的,亦是韩系企业,分别为三星SDI和SKI,两者均获得了一定的增长。

第7位是远景AESC,装机量微下滑5%。

第8位和第9位是中国企业,国轩高科和中航锂电的装机量差距并不大,均约为3GWh,但国轩高科同比下滑了33%,中航锂电则增长了128%。

2020年,韩系企业高歌猛进。一方面,欧洲新能源市场表现强劲,需求量增大,另一方面,中国新能源市场已解除白名单限制,韩系企业产能被释放。这些均促成了韩系电池的井喷式爆发。

至于中国企业,仍是全球动力电池供应链的有力竞争者,TOP 9跻身了4家企业。宁德时代、比亚迪可以稳定占据头部市场,二线企业同样在争夺剩余市场的话语权。

不过,中国企业头部与二线的分化也渐趋明显,这在国内装机量排名中将有体现。

国内装机量:头部市场集中,二线浮动巨大

1月底,中国汽车工业协会公布了2020年国内动力电池装机数据。榜单显示,2020年国内动力电池总装机量为64GWh,同比增长2.9%。

头部市场仍然非常集中,2020年,宁德时代装机量市场份额达到50%,比亚迪也接近15%,LG化学装机量增长迅速,2020年市场份额占比达到6.5%。

二线市场排名浮动较大,原因之一是受到日韩系电池企业的排名冲击。依靠向特斯拉及部分合资车企供应电池,LG化学、松下快速提升份额,相应的,时代上汽、比克电池、欣旺达已经被挤出了TOP 10榜单。

另外一个现象是,电池供应商与装机车型深度捆绑。如果装机车型销量大增,可以快速带动电池产销量的攀升。瑞浦能源之所以可以进入2020年TOP 10榜单,即与其为宝骏系列电动车配套供应电池关系密切。

2021年趋势预判:八仙过海,各显神通

1、磷酸铁锂电池受追捧

2020年,按电池类型统计,三元电池装机量为38.9GWh,同比下滑4.1%,磷酸铁锂电池累计销售为24.4GWh,同比增长20.6%。

10家电池产业链企业2020年成绩单出炉:6家营收净利双增长

【能源人都在看,点击右上角加'关注'】 导语 mybattery 电池网注意到,上述公布2020年业绩快报企业中,大族激光、横店东磁、杭可科技、拓邦股份、长盈精密、恩捷股份营收净利实现双增长;容百科技净利润实现同比增长;雄韬股份、亿华通、金银河营收净利双双下

三元电池仍然可以占到总装机量的60%以上,但磷酸铁锂电池正在快速提升市场份额。

原因不难理解,因为磷酸铁锂电池的成本较低,而能量密度仍具备较大的提升潜力。以国轩高科为例,之前已发布210Wh/kg的磷酸铁锂电池,之后的目标是230Wh/kg。

随着能量密度的提高,磷酸铁锂电池在乘用车领域的接纳度越来越高。2020年,特斯拉推出磷酸铁锂版的Model 3,将来,大众也可能推出磷酸铁锂车型,巨头的选择,都将引发示范效果。

目前,磷酸铁锂最大的问题仍然是冬季续航缩水较为严重。如果可以跨过这一难题,磷酸铁锂还将具备更广的普及空间。

2、掺硅补锂、固态电池概念增多,换电也有新思考

今年年初,有3家整车企业提到“1000公里续航”的概念。其中,蔚来ET7预计搭载固态电池,由此实现超长续航,但准确来说,该电池仍然是“半固体电池”。智己汽车则宣布采用掺硅补锂技术,将能量密度做到300Wh/kg,以此达到1000公里续航。

从大趋势来看,追求电池新技术的供应商或整车企业会越来越多,也会有更多的新车型,在规划中引入诸多新技术、新概念。“更长续航,更安全”,全行业共同发力,终有一天可以突破技术瓶颈。

另外一个趋势是,除了电池技术本身,整个行业对“补能”开始有了新的认知。

目前主要有两条路线,超级快充和换电模式。相对来说,“充电”更主流一些,相关基建也在快速推进。但换电模式也是一种新尝试与新补充。

2020年8月,蔚来汽车推出电池租用服务,即BaaS模式,允许车电分离,可以租用电池,并提供可充可换可升级的服务。而且,单独成立了另外一家多方合资公司,共同管理电池资产。

哪吒汽车也在谋划与国内多家电池厂合作,推出车电分离模式。像上汽R品牌、吉利汽车,其实也有尝试换电模式的意向。

换电模式重在补能体验,可以像加油一样快。同时,电池也可以更有效地完成梯次利用,并与电池回收天然融合,由此形成能量闭环。

无论怎样,新的技术、新的模式,都是值得尝试的。

3、头部扩产能,二线谋合作

上文提到,在国内市场,头部与二线企业的分化越来越明显。但任何人都不可能坐以待毙,一定在尝试寻找新突破。

对于已经占据优势地位的头部企业而言,接下来要做的事情是“扩产能”,进一步稳固市场份额

以宁德时代为例,2020年先后投资数百亿,在江苏溧阳、四川宜宾、福建宁德增建锂离子电池制造基地,预计年产能增加不少于60GWh。

同时,宁德时代也热衷于对外投资,比如与长安、华为共同合作,推进长安高端品牌落地。其投资范畴,甚至扩展到了自动驾驶、半导体等领域,比如对嬴彻科技、地平线的领投,以及收购杭州芯迈半导体等。

至于,二线企业如何寻找出路,与巨头整车企业合作是方式之一。

比如,大众与国轩高科深度合作,孚能与戴姆勒牵手,亿纬锂能获得华晨宝马的供应订单。事实上,站在整车企业的角度来看,他们并不希望新能源的核心零部件出现“寡头现象”,他们也乐意扶植一些有潜力的二线企业,在供应链体系中相互制衡。

写在最后:

新能源市场方兴未艾,而动力电池潜力巨大,已经有所淘汰,有所升级。电池的江湖,越纷争,越有趣,当技术瓶颈被突破,最终享受技术红利的,还是我们消费者。

本文作者为踢车帮 曹安

本文源自头条号:踢车夏东如有侵权请联系删除

特斯拉维保比奔驰还便宜?换个电池64万

文/ 杨松 编辑/ 李惠琳 “Model 3更换空调干燥剂含税单价580元,工时费807.8元,合计1387.8元……” 近期,特斯拉对不同车型的常用维保项目价格表,公示到门店墙上,价格保持全国门店统一。 按照最新的价格单,正常Model 3的维修价格与普通合资品牌车辆几乎处