请查收!这家动力电池巨头迎来万亿成长空间

注意!废旧电池不是想卖就能卖的!北海已经有人被查处了

近日,接群众举报,北海市综合行政执法局驿马执法大队在驿马村龙潭路火车桥以南某再生资源回收点查获了一批废旧铅酸蓄电池,共96个,重量达2.64吨。 据了解,该批次废旧铅酸蓄电池属于《国家危险废物名录》中代码为“900-052-31”的危险废物。若随意处置,电

今天给大家带来,我们精心挑选机构首次覆盖的5家公司。

NO.1宁德时代:面向两大万亿赛道,技术与成本造就锂电王者。预计2020/2021/2022年公司归母净利为54/76/143亿元,对应P/E为150/107/57。考虑到新能源车及储能行业的发展前景和公司作为全球龙头的领先优势,首次覆盖,给予“买入”评级。

核心观点:

(1)面向动力电池与储能两大万亿市场,发展空间极大.全球新能源车渗透率约3%,高成长赛道尚处发展初期,十年近万亿成长空间;

(2)曾毓群携ATL动力团队二度创业,十年成就全球动力电池龙头.公司车企客户资源丰富,积极扩大产能稳固龙头地位,上市后产能总投资额约1500亿人民币,对应超500GWh。储能方面,新能源发电占比提升需要储能提高电网消纳能力,2030年万亿市场空间;公司和国家电网等多方签署协议积极布局储能。

(3)成本控制和盈利能力傲视群雄,成本前置增强长久竞争力.全产业链布局和国产化供应体系、技术和规模优势造就了公司的原材料成本优势,产线建设成本低。公司期间费用率持续下降,并显著低于同行。

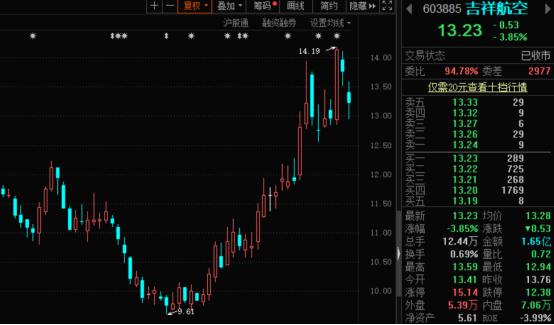

NO.2吉祥航空:民营航司翘楚,周期探底梦旅生花。国信证券买入评级。预计公司2020-2022年归母净利润分别为-4.8亿、5.9亿、18.5亿,EPS分别为-0.24元、0.30元、0.94元。公司在疫情前的估值中枢为20X左右,因此给予合理估值18.8元,目标价对应2022年EPS的PE估值为20X。

核心观点:

(1)民航供需反转,景气可期。2020年民航飞机增速仅在1%左右,远低于过去十年10%左右的供给增速中枢。需求端,我国重点人群已经全面接种疫苗,疫情再度反复的概率大幅降低。疫苗终将在全球范围内逐步控制疫情,民航有望迎来全球范围的复苏。

(2)民营航司翘楚,盈利能力较强。吉祥航空是我国民营干线航空公司之一,立足上海开辟航线,国内线以华东市场为核心,国际线则主要为日本及泰国航线。

NO.3景津环保:压滤机行业龙头,砂石污泥处理空间释放可期。预计2020-22年EPS为1.19/1.35/1.80元/股,按收盘价对应PE分别为16.02/14.07/10.57倍.综合考虑可比公司估值及公司龙头地位,给予21年20倍PE,对应合理价值27.08元/股,给予“买入”评级.

核心观点:

(1)压滤机行业龙头,2012-2017年市占率40%以上。15-19年业绩复合增速为30.5%,近年来毛利率持续提升至34.8%,带动ROE提升至15%。受益于预收款制度,公司现金流良好;

特斯拉为什么不搞换电池的那一套?

蔚来汽车是搞换电的,是电动汽车的一个发展路线,算是代表企业吧! 换电池速度快,跟加油时间相差不大,关键是车电分离,更好控制车价!利于电动车的推广! 不过,这条看似完美的路线,却没有多少玩家! 奇怪得很! 其实,看似完美的路线,实质上前途非常有限

(2)机制砂石行业需求扩张,有望打造行业新增长极。未来五年我国砂石环保处理年化空间将达到45亿元,公司产品过去主要用于环保、工业等领域,未来有望迎来砂石领域环保处理新增市场。

(3)市政污泥处理等空间也将打开,关注存量市场空间增长.

NO.4三一重工:具备成为全球工程机械龙头基因。预计2020-2022年实现归母净利润分别为160.69亿元、198.93亿元和234.41亿元,同比增速43.39%、23.80%、17.84%。对应PE估值水平为23倍、19倍、16倍。给予公司2021年25倍PE估值,目标价为58.50元,首次覆盖给予“买入”评级。

核心观点:

(1)行业龙头地位稳固,有望对标国际巨头.挖掘机国内市占率第一(28%),混凝土机械为全球第一品牌,汽车起重机市占率稳步提升,龙头地位稳固。公司在技术、海外布局和数字化转型方面有望对标卡特彼勒和小松,具备成长为国际龙头基因。

(2)工程机械行业兼备周期性和成长性。工程机械主要应用于下游基建和房地产行业,景气度受宏观环境影响较大,表现出一定的周期性;广阔的海外市场及环保压力带来的成长性机遇。

(3)更新换代预计规模仍然较高,行业景气度有望持续.2021年挖掘机更新量预计16万台,总销量或达38万台/YoY+16%;2021年,汽车起重机更新量预计为3.23万台,总销量有望突破6万台;混凝土机械预计在2021和2022年达到更新换代顶峰,景气度不减。

NO.5桐昆股份:如果70亿仅为盈利下限?预计2020-2022年净利润为26.51/45.58/71.63亿元,对应PE为20.54/12.43/7.92,给予桐昆股份2022年景气底部净利预测15倍估值,企业市值有望达1074亿元,目标价46.95元,给予公司“买入”评级。

核心观点:

(1)桐昆股份具备2022年获取超70亿元底部利润的能力,同当前市场普遍预期存在景气底部20亿元以上的净利润预期差,我们认为当前市值严重低估,根据我们的测算,桐昆股份市值应达千亿以上。

(2)桐昆股份在2020-2022年的业绩增长不受顺周期与否转移,即使维持2020年全行业亏损的历史景气底部,依旧可以带来两年内40亿元净利润的大幅增长,在2022年实现业绩相比2020年超100%增长的能力。

(3)桐昆突破POY油剂技术,有望打破海外垄断,目前国内整体纺丝油剂的市场容量约100~140亿元,达产后净利有望超5亿元.

风险提示:以上标的根据机构最新研报整理而来,完整分析可参考机构研报,并详细阅读风险提示相关内容。

本文源自头条号:hi研报如有侵权请联系删除

全国政协委员、奥克股份董事长朱建民:建议制定储能电池材料“十四五”发展规划

“建议国家工信部组织制定我国储能电池材料十四五发展规划,建议国家科技部组织开展新能源储能电池新材料的重大项目科技攻关。”全国政协委员、奥克股份董事长朱建民在提交的《关于加强新能源储能电池新材料规划与发展的提案》中建议。 全球储能电池新材料产