光伏电池专题报告:N型接棒,开启电池发展新阶段

充电速度堪比加油!央视曝光宁德时代新电池:充15分钟跑400公里

近日,据央视财经报道,全球最大的动力电池生产基地福建宁德开启了电动汽车快充时代,新技术最快充15分钟可以跑400公里,最长续航达到1000公里。 电池的能量密度,是决定电动汽车续航里程的关键指标。过去10年,宁德时代的科研团队通过升级化学材料,将电池组

(报告出品方/作者:中信证券,华鹏伟、林劼、华夏)

一、技术迭代推动降本增效,N 型电池技术发展提速

晶硅电池技术是以硅片为衬底,根据硅片的差异区分为 P 型电池和 N 型电池。其中 P 型电池主要是 BSF 电池和 PERC 电池,N 型电池目前投入比较多的主流技术为 HJT 电池和 TOPCon 电池。

1)P 型电池,传统单晶和多晶电池主要技术路线为铝背场技术(Al-BSF), 目前主流的 P 型单晶电池技术为 PERC 电池技术,该技术制造工艺简单、成本低,叠加 SE(选择性发射技术)提升电池转换效率;

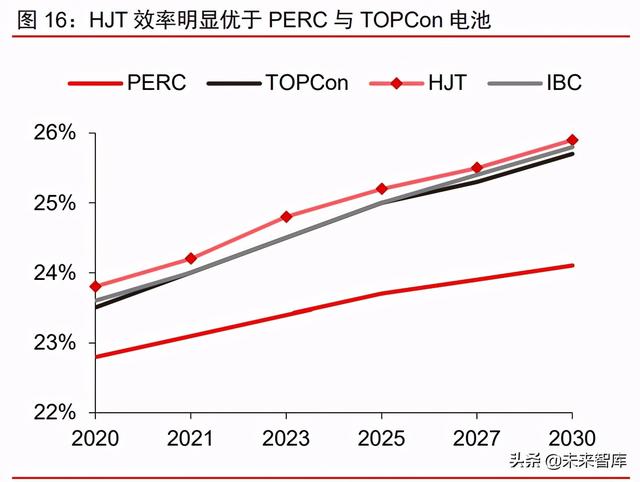

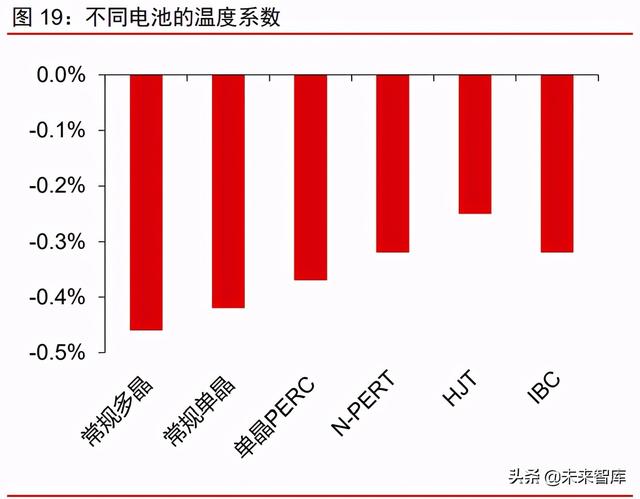

2)N 型电池,随着 P 型电池逐渐接近其转换 效率极限,N 型将成为下一代电池技术的发展方向。N 型电池具有转换效率高、双面率高、 温度系数低、无光衰、弱光效应好、载流子寿命更长等优点,主要制备技术包括 PERT/PERL、 TOPCon、IBC、异质结(HJT)等。

技术迭代推动提效降本,PERC 电池产能占 86%

过去五年,PERC 代替 Al-BSF 成为目前主流电池技术。P 型电池技术主要经历了 Al-BSF(传统铝背场)到单面 PERC 再到双面 PERC 技术的发展路线。根据 CPIA 数据, 2015 年之前,铝背场电池是主流的电池技术,市占率一度超过 90%,2015 年开始随时 PERC 电池技术的推广,BSF 电池市占率开始下降并在 2020 年市占率降至 8.8%。PERC 电池技术的推广主要得益于单晶硅片的大规模推广,设备国产化率快速提升等因素。根据 CPIA数据,2020 年新建量产产线仍以 PERC 电池为主,PERC 电池市场占比达到 86.4%。

1) Al-BSF 电池技术。为改善太阳能电池效率,在 P-N 结制备完成后,在硅片的背 光面沉积一层铝膜,制备 P+层,称为铝背场电池。铝背层主要进行表面钝化,降 低背表面复合速率,增加光程,提升效率。但红外辐射光只有 60-70%能被反射, 产生较多的光电损失,在转换效率方面有明显的局限。

2) PERC 电池技术。通过在电池背面附上介质钝化叠层三氧化二铝和氮化硅作为背 反射器,增加长波光的吸收,同时增大 P-N 极间的电势差,降低电子复合,提升 光电转换效率,还可以做成双面电池。随着工艺成熟,设备国产化和成本降低, 逐渐成为市场主流电池技术。

Al-BSF 改造为 PERC 产线并不复杂,但效率提升明显。从产线改造角度看,铝背场 电池技术的生产工艺主要包括清洗制绒、扩散制结、蚀刻、制备减反射膜、印刷电极、烧 结及自动分选七道工序和关键设备,而 PERC 电池技术的生产工艺无需另开产线,只需在 铝背场基础上,增加钝化叠层和激光开槽这两道工序即可完成,所需设备包括增加 PECVD 和激光开槽设备,相关设备也均实现国产化。而从效率提升角度看,根据 CPIA 数据,截 至 2020 年,PERC 电池平均转换效率 22.8%,而传统铝背场的转换效率则不足 20%,效 率提升是加速 PERC 产能占比提升的核心因素之一。

PERC 技术产业化时间不长,电池效率提升速度较快。从 PERC 电池技术的发展到成 为主流路线的时间并不长,核心原因在于电池技术快速发展推动行业的降本提效。从 1989 年 PERC 电池技术的首次提出,到 2010 年进行背面/叠层钝化改造推动大尺寸电池的产业 化进程,产业界用了 10 年时间将其效率提升和成本下降发挥到了极致,成为目前全球电 池的主流技术。隆基乐叶在2019年发布的PERC电池技术效率记录为24.06%,目前PERC 电池的量产效率已经突破 23%。

单晶 PERC 电池平均量产效率超 22.8%,已逐渐接近 24.5%极限效率。从目前电池 效率看,隆基 24.1%的转换效率已经接近 PERC 电池极限效率,电池厂商研发重心已经逐 步转向新的技术,PERC技术正式进入变革后周期。为了进一步提升PERC电池转换效率, 在传统的 PERC 电池工艺基础上不断增加新的工艺,包括 SE 技术优化、多主栅电极、氧 化层增强钝化、背面碱抛及光注入或电注入再生等技术工艺的改进。通过技术工艺的不断 改进,目前单晶 PERC 电池的产业化平均效率达到 22.8%+,已经在逐渐接近其极限效率。

N 型电池技术优势显著,有望替代 P 型成为主流

N 型电池转换效率高,有望替代 P 型电池成为发展主流。从目前技术发展来看,P 型 PERC 电池已经迫近效率天花板,降本速度也有所放缓。而 N 型电池效率天花板较高,电 池工艺和效率提升明显加快,未来效率提升空间大,随着国产化设备成本不断降低,预计 将成为未来主流的电池技术路线。目前实现小规模量产(>1GW)的新型高效电池主要包括 TOPCon、HJT 和 IBC 三种,HBC、叠层电池暂时还处于实验室研发阶段。同时,N 型电池技术组成的叠层电池,转换效率将有进一步提升的空间。

针对 PERC、TOPCon 和 HJT 这几种主流的技术路线,我们从效率、成本及工艺等 多个角度对比:

1) 从效率角度看,TOPCon 电池的极限理论效率达到 28.7%,高于 HJT 的 27.5% 和 PERC 的 24.5%。而从目前量产效率看,PERC 已经达到 23%附近,TOPCon 和 HJT 已经超过 24%,但距极限效率仍有一定差距,效率提升的空间更大;

2) 从工艺角度看,PERC 目前最成熟, TOPCon 需要在 PERC 产线上增加扩散、 刻蚀及沉积设备改造,成本增加幅度小;而 HJT 电池工艺最简单、步骤最少(核 心工艺仅 4 步),但基本全部替换掉 PERC 产线,IBC 电池工艺最难最复杂,需 要是用离子注入工艺提供生产技术门槛;

3) 从成本角度看,PERC 产业化最快成本低,TOPCon 电池兼容性最高,可从 PERC/PERT 产线升级,IBC 次之,HJT 电池完全不兼容现有设备,需要新建产 线,较 PERC 成本高 2.5 亿元,较 TOPCon 成本高 2 亿元,成本仍有下降空间。

P 型产线转向 N 型电池的关键时点已经到来。在光伏行业持续降本的进程中,过去五 年是 P 型和 N 型同步赛跑和效率提升的阶段,N 型电池的工艺、设备及材料等因素不具备 性价比。但站在目前时点,P 型电池接近其效率极限,设备成本下降接近其极限,而随着 光伏设备和材料的国产化日趋成熟,对于更高效电池的追求也成为市场的选择,N 型电池 提效降本空间更大的优势便体现出来,预计 2021 年将是 N 型电池加速量产的关键时点。

二、TOPCon:延长 PERC 产线周期,具备性价比的路线

效率上限高+设备成本低,产业化发展提速

TOPCon 电池技术,即隧穿氧化层钝化接触技术。由于 PERC 电池金属电极仍与硅 衬底直接接触,金属与半导体的接触界面由于功函数失配会产生能带弯曲,并产生大量的 少子复合中心,对太阳电池的效率产生负面影响。因此,有学者提出电池设计方案中用薄 膜将金属与硅衬底隔离的方案减少少子复合,在电池背面制备一层超薄氧化硅,然后再沉 积一层掺杂硅薄层,二者共同形成了钝化接触结构。超薄氧化层可以使多子电子隧穿进入 多晶硅层同时阻挡少子空穴复合,进而电子在多晶硅层横向传输被金属收集,极大地降低 金属接触复合电流,提升了电池的开路电压和短路电流,从而提升电池转化效率。

电池转换效率极限较高,量产提速空间更大。TOPCon 的发展历史其实并不长,由德 国 Fraunhofer 研究所的 Frank Feldmann 博士在 2013 年于 28th EU-PVSEC 首次提出 TOPCon 的电池概念。此后,经过一系列科研院所的积极研发推进技术工艺的逐步成熟和 理论转换效率提升,TOPCon 电池的极限理论效率达到 28.7%,高于 HJT 的 27.5%和 PERC 的 24.5%。而目前晶硅电池产业化平均效率低于实验室效率 2 个百分点左右, TOPCon 电池产业化效率有更高的提升空间。截至 2020 年底,N 型 TOPCon 电池平均转 换效率达到 23.5%,2021 年晶科能源 TOPCon 电池效率达 24.9%。

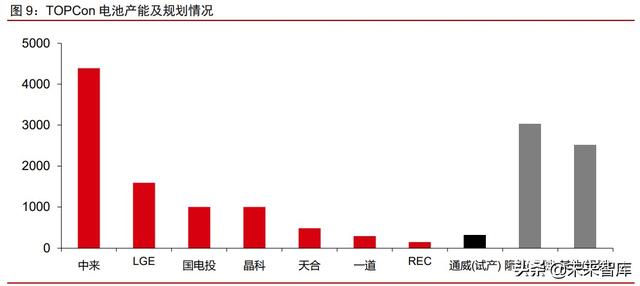

量产效率提升明显,2021 年产业化发展提速。从目前 TOPCon 量产的情况看,平均 量产效率主要在 24%左右,最高效率达到 24.5%-25%,包括隆基股份、通威股份、天合 光能、晶科能源、中来股份等在内的主流电池厂商 2021 年的规划产能已经达 15GW。目 前最高效率来自隆基的电池研发中心的 25.09%,单晶硅片商业化尺寸 TOPCon 电池效率 首次突破 25%,创下最新的世界纪录。

从 SNEC 展会调研了解到,龙头厂商纷纷布局 TOPCon 产品。根据 2021 年 SNEC 展台统计看,包括隆基、英利、中来、天合及晶科等十余家企业布局并展示了其在 TOPCon 领域的核心产品。从最新的调研情况看,由于与 PERC 设备产线的兼容性问题,TOPCon 更受到龙头厂商的青睐,多家企业将 TOPCon 应用到大尺寸的产品中,转换效率在 21.7%~24%之间,平均效率 22.6%,基本接近。如隆基股份发布的首款 TOPCon 双面组 件—Hi-MO N 为例,主要采用 182 尺寸电池片,功率达 570W,量产效率 22.3%。预计 2021 年 TOPCon 电池产业化将进一步加速。

兼容 PERC 产线设备,多技术并进加速降本

TOPCon 兼容 PERC 产线设备,是未来 2-3 年最具性价比的技术路线。国内 PERC 产线主要从 2018 年开始建设,新建产线大多预留了 TOPCon 改造空间,而未来的扩产计 划也纷纷转向 N 型技术产线建设。面对目前巨大的 PERC 电池产能,TOPCon 和 PERC 电池技术和产线设备兼容性较强,以 PERC 产线现有设备改造为主,主要新增设备在非晶 硅沉积的 LPCVD/PECVD 设备以及镀膜设备环节。目前 PERC 电池产线单 GW 投资在 1.5-2.0 亿元,而仅需 0.5-1 亿元即可改造升级为 TOPCon 产线。在面临大规模 PERC 产线设备资产折旧计提压力下,改造为 TOPCon 拉长设备使用周期,降低沉没风险,是未来 2-3 年极具性价比的路线选择。

从产线改造难度看,从 PERC 到 TOPCon 产线,主要增加几道工序:

1)TOPCon 增加了硼扩散工艺,通过硼磷管式扩散炉制备 P 型发射结和 N 型背面,在通过 PECVD 技 术在正反表面制备钝化层和减反射膜;

2)需要增加隧穿氧化制结、离子注入及退火清洗 工艺,超薄氧化层可以使多子电子隧穿进入多晶硅层同时阻挡少子空穴复合,进而电子在 多晶硅层横向传输被金属收集,从而提升电池转化效率。

TOPCon 多技术路线并进,LPCVD 是目前主流工艺。目前 TOPCon 最大的任务是简 化工艺降低成本,从目前产业化发展的进展看,LPCVD 是目前主流工艺路线。主要包括 三种工业化流程:

1) 方法一:本征+扩磷。LPCVD 制备多晶硅膜结合传统的全扩散工艺。此工艺成熟 且耗时短,生产效率高,已实现规模化量产,但绕镀和成膜速度慢是目前最大的 问题。该技术为目前TOPCon厂商布局的主流路线,主要是晶科能源和天合光能;

2) 方法二:直接掺杂。LPCVD 制备多晶硅膜结合扩硼及离子注入磷工艺。离子注入 技术是单面工艺,掺杂离子无需绕度,但扩硼工艺要比扩磷工艺难度大,需要更 多的扩散炉和两倍的 LPCVD,投资成本高、良率更高,主要是隆基股份布局;

3) 方法三:原位掺杂。PECVD 制备多晶硅膜并原位掺杂工艺。该方法沉积速度快, 沉积温度低,还可以用 PECVD 制备多晶硅层,简化很多流程,实现大幅降本。 但仍存在气体爆膜现象导致良率偏低,稳定性有待进一步观察,因此产业化进程 较慢。根据 Solarzoom,目前拉普拉斯、捷佳伟创、金辰股份、无锡微导等国内 设备厂商已经布局,后续有望受益于技术迭代。

增效降本加速量产,进一步打开设备市场空间

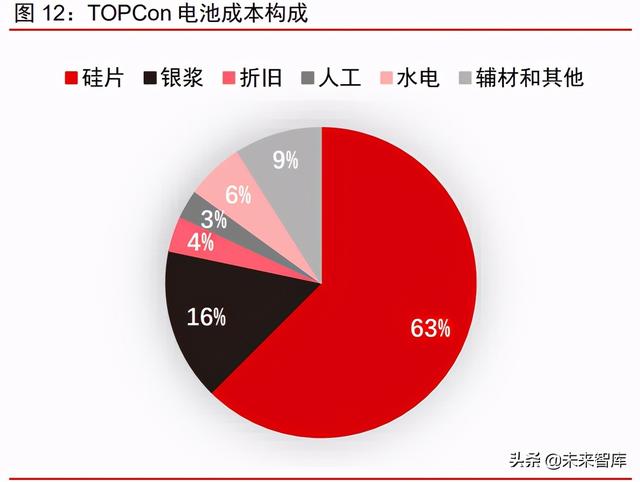

三方面有助于 TOPCon 电池进一步降本。从 TOPCon 电池成本构成中来看,硅片、 银浆及折旧成本分别占比 63%、16%及 4%。目前 TOPCon 的成本高于 PERC 电池 25%-30%,成本下降有赖于以上三方面:

1)硅片大尺寸和薄片化方向有助于硅片成本持 续下降。TOPCon 电池硅片从 166mm 向 182mm 和 210mm 发展,尺寸厚度从目前的 170 μm 持续减薄;

2)银浆替代和用量下降推动成本下降。目前用量 150-180mg,预计未来 背面用银铝浆替代会推动成本下降;

3)目前 TOPCon 电池单 GW 设备投资额降至 2.5 亿 元以内,预计未来技术发展会带动设备价格及折旧成本下降。

产业化进程加速,设备厂商受益明显。TOPCon 作为高效晶硅电池发展方向之一,实 验室屡次创下新高,产业化效率也在进一步提升。目前的 TOPCon 电池技术方案并未完全 定型,未来工艺流程进一步简化,并且随着设备技术成熟提升良率,银浆用量和替代带来 成本降低,TOPCon 电池成本和市场竞争力将具备明显优势。目前隆基、晶科、天合及晶 澳等企业纷纷布局 TOPCon 产能,2021 年量产产能有望达到 15GW。根据 CPIA 预测数 据,到 2025 年,TOPCon 产能占比进一步提升至 16%。2019 年开始新扩建的 PERC 产 线都有兼容 TOPCon 升级空间,随着 TOPCon 产业化加速,新增产能和存量设备更新打 开市场空间,龙头设备厂商将明显受益。

三、HJT:国产化降本空间大,有望成下一代主流技术

HJT 电池优势显著,正处在产业爆发期

HJT 电池技术经历 30 年的发展,目前正处在行业爆发期。自 1974 年 Walter Fuhs 首次提出 a-Si 和晶体硅融合的 HJT 结构起,到 1989 年三洋获得专利,HJT 电池技术经历 了较长时间的技术垄断,期间全球各个实验室在进行积极研发。直至 2010 年,三洋核心 专利过期,技术垄断终于打破,国内外开启了 HJT 电池技术效率提升的工业化探索,并于 2017 年开始进行 100MW 级的产业化试生产线建设。过去两年多家公司进入试生产线环节 并加大 HJT 电池产业化的投资力度,HJT 电池技术迎来快速发展期。

HJT 电池,即非晶硅薄膜异质结电池,是由两种不同的半导体材料构成异质结。HJT 电池主要由 N 型硅片(c-Si)及基极,在正面、背面都采用非晶硅薄膜(a-Si)形成异质 结结构,正面使用本征非晶硅薄膜和 P 型非晶薄膜沉积形成 PN 异质结,背面同样使用本 征非晶硅薄膜和 N 型非晶薄膜形成 N+背场,双面 TCO 膜及双面金属电极。HJT 电池正 背面结构对称,适合于双面发电,较 PERC 电池具有转换效率高、双面率高、温度系数低、 无光衰、弱光效应、载流子寿命更长等优点。

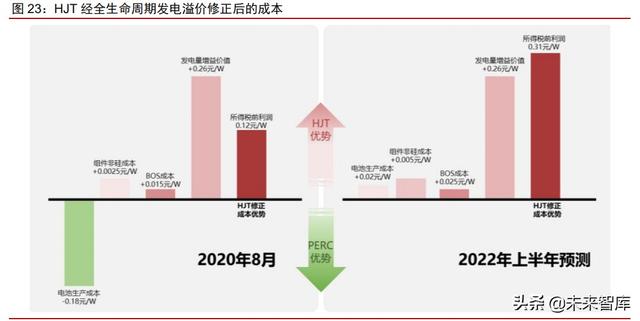

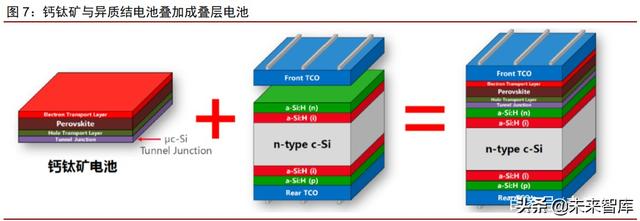

优势一:双面率高,光电转换效率高。从目前转换效率看,HJT 电池平均量产效率均 在 24%+,安徽华晟最新的量产批次平均效率 24.7%,最高效率达到 25.06%,通威最高 实现了 25.18%,效率潜力明显优于 PERC 电池。光伏电池的未来发展趋势,向更高效率 和更大降本空间的 N 型电池发展,HJT 是中期最适合的发展方向之一,未来也有望实现与 钙钛矿的叠层产生更高的转换效率。HJT 是双面对称结构,双面电池的发电量要超出单面 电池 10%+,目前双面率已经达到 95%,相比其他工艺路线有明显的发电增益优势。根据 Solarzoom 数据,HJT 电池每 W 发电量较双面 PERC 电池高出 2.0~4.0%。

优势二:工艺流程更加简化,提效降本空间更大。相比 PERC 的 8 道和 TOPCon 的 10 道工艺,HJT 仅需 4 道工序即可完成,从生产效率和产品良率上更有优势和提升空间, 而良率也是目前 TOPCon 产业化遇到的最大瓶颈。同时,HJT 是在<250℃低温环境下制 备,相比于传统 P-N 结在 900℃高温下制备,一方面有利于薄片化(未来可实现 100μm 厚度)和降低热损伤来降低硅片成本,另一方面因能源节约等因素非硅成本也表现更优。

优势三:光衰减低+温度系数低,稳定性强。HJT 电池通过良好的镀膜工艺来降低界 面复合改善 TCO 层及 Ag 接触性能。测试发现 HJT 电池的 10 年衰减小于 3%,25 年仅下 降 8%,导致全生命周期每 W 发电量的增益效果明显。从温度系数角度看,能减少太阳光 带来的热损失。光伏系统实际工作的温度是要高于实验室的标准室温,而 HJT 电池的温度 系数-0.25%,相比 PERC的温度系数-0.37%,因此每W 发电量较 PERC电池平均高3%+。

工艺、设备及材料共同推动异质结降本

据 Solarzoom 数据,HJT 电池生产成本 0.9 元/W,高于 PERC 成本的 0.7 元/W,短 期看成本竞争力不足,核心因素在于两方面:

首批新能源汽车电池面临“退役”回收利用不简单

央广网北京6月19日消息(记者杜希萌)据中央广播电视总台中国之声《新闻晚高峰》报道,2020年以来,新能源汽车逆势增长,今年仍然势头不减。随着产业的延伸和发展,其背后的汽车动力电池回收问题备受关注。 据业内估算,最早上市的一批新能源汽车,其动力电池

1) 设备投资额度大,国产化进行仍在路上。由于 HJT 与目前主流的 PERC 产线不 兼容,因此非晶硅薄膜沉积和 TCO 膜沉积等核心设备需要重新购置,投资额度相 对较大,但电池效率体现的性价比并未能完全覆盖。从目前情况看,HJT 单 GW 设备投资成本在 4.5 亿元,相较于 PERC(1.5-2 亿元)和 TOPCon(2-2.5 亿元) 有很大的成本劣势。

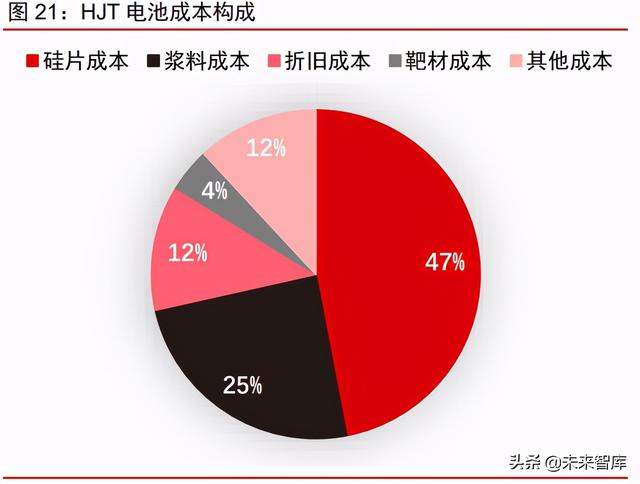

2) 材料成本偏高,是制约短期产业化核心之一。成本构成看,硅片、浆料、设备折 旧和靶材成本占比中分别为 47%、25%、12%和 4%。HJT 技术需要用的 N 型硅 片整体价格偏高,低温银浆单片用量超过 200mg,是目前 PERC用量的 2倍以上, TCO 进口材料价格偏高等多个因素共同推升成本。

因此,材料与设备国产化共同推动 HJT 产线降本:

1) 材料方面降本。降低硅片成本方面,主要来自于硅片薄片化方向的进展,因为 HJT 电池是对称结构,易于薄片化且不影响效率,自目前 175μm 降至 2022 年 130μm 以下,能够使得 Voc 上升,效率提升成本降低;降低非硅成本方面,主要是银浆、 TCO 靶材的降本。多栅技术的银浆用量有望从 200mg/片下降至 130mg/片,下降 幅度 35%,若无栅技术、银包铜技术导入则降银浆用量至 100mg/片以内。推进 TCO 材料国有化,并改进 TCO 镀膜环节工艺,ITO 靶材的耗用有望降低约 20-30mg/片,靶材成本有望持续下降。

2) 设备方面降本。HJT 制作工艺流程大幅简化,制绒清洗、非晶硅薄膜沉积、TCO 薄膜沉积、电极金属化四个步骤,分别对应的制绒清洗、PECVD、PVD/RPD、 丝印/电镀四道工艺设备。随着迈为、捷佳及钧石等国内设备厂商积极推进 HJT 整线设备产业化,带动核心设备价格持续下降,Solarzoom 预计 2022 年设备成 本有望降至 3 亿元/GW 以内,折旧成本下降 0.03 元/W,降本空间超 40%。

总体而言,Solarzoom 预计 2022 年硅片成本和非硅成本较目前降低 40%+,HJT 电 池总体生产成本从目前的 0.9 元/W 下降至 0.52 元/W,HJT 电池相对于目前主流单晶 PERC 电池的性价比优势有望逐步显现,从而有望实现对于单晶 PERC 的替代。

HJT 产业化持续推进,龙头设备产商受益

效率提升+设备降本空间大,HJT 电池产能规划超 80GW。HJT 电池产线初期设备投 资额度大,工艺要求严格,2021 年之前,国内外很多电池厂商处在观望和 MW 级别的试 产线。随着设备加速国产化和工艺逐步提升,通威股份、东方日升、安徽华晟、爱康科技 及梅耶博格等国内外电池厂商均开始 GW 级别的 HJT 电池产线产能规划。截至目前,全 球 HJT 规划产能已经超过 80GW 的级别。

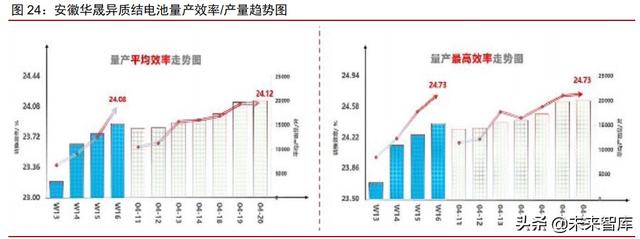

随着 2021 年一季度以来,安徽华晟、通威股份等企业 HJT 产线相继批量生产,量产 平均效率实现 24%的突破,并不断快速提升,降本增效持续推动产业化进程。

1) 安徽华晟:采用 M6 尺寸、12BB 量产及银包铜浆料试产等。500MW 异质结电池 项目于 2020 年 7 月启动,2021 年 3 月 18 日正式投产出片,目前日均产量水平 在 2 万片以上,平均效率可以达到 24.12%,最佳工艺批次平均效率达到 24.44%, 最高电池片效率达到 24.72%。6 月 8 日,电池量产批次平均效率达 24.71%,单 片最高效率达 25.06%。公司计划在二季度产能爬坡至 50%,还将于下半年立即 启动 2GW 规模的 HJT 电池+组件扩产。

2) 通威股份:公司目前积极开展包括 HJT、TOPCON 等有可能成为下一代量产主流 技术路线的中试与转化。根据公司公告和披露数据,3 月底 200MW 的 HJT 中试 线试平均效率达 24.3%,最高效率达 25.18%,预计 2021Q2-Q4 的分季度效率目 标分别为 24.6%、24.8%、25%,中试线平均良率达 97.84%,体现出良好的设备 生产稳定性。同时,还将建设 1GW 的 HJT 中试线于下半年投产。

HJT 设备国产替代加速,国内龙头厂商明显受益。HJT 制作工艺流程大幅简化,制绒 清洗、非晶硅薄膜沉积、TCO 薄膜沉积、电极金属化四个步骤,分别对应制绒清洗、PECVD、 PVD/RPD、丝印/电镀四道设备。目前国内试产及量产产线基本实现了 HJT 设备的国产化 替代。从目前量产产线的招标设备情况看,国内的迈为股份、捷佳伟创、钧石能源等厂商 整线化布局基本完善,成为入局的核心设备供应商。

整线设备国产化加速,龙头厂商设备效率持续提升。近期,经德国哈梅林太阳能研究 所(ISFH)测试认证,迈为股份研制的异质结太阳能电池片,全面积(大尺寸 M6,274.3cm2) 光电转换效率达到 25.05%,刷新了异质结量产技术领域的最高纪录。迈为股份是第一家 实现 HJT 高效电池整线设备国产化的企业,此次的异质结太阳能电池,全部采用迈为股份 自主研发的高效异质结电池量产设备和工艺技术制成。在量产技术驱动下,异质结电池的 可量产效率迈过了 25%这道分水岭,对于推进异质结的商业化应用,有着里程碑式的意义。

四、IBC、钙钛矿及叠层技术,是长期电池技术路线

IBC 产业化偏慢,工艺提升与成本下降潜力大

IBC 电池,即交叉指式背接触电池。电池正面无金属栅线,发射极和背场以及对应的 正负金属电极呈叉指状集成在电池的背面。电池前表面收集的载流子要穿过衬底远距离扩 散至背面电极,所以一般采用少子寿命更高的 N 型单晶硅衬底。这种结构避免了金属栅线 电极对光线的遮挡,结合前背表面均采用金字塔结构和抗反射层,最大程度地利用入射光, 具有更高的短路电流,有效提高 IBC 太阳电池的光电转换效率。

IBC 电池工艺流程相对复杂,核心要解决制备指状间隔排列的 PN 区,金属化接触和 栅线的问题。重点工艺包括扩散掺杂、钝化镀膜及金属化栅线这几方面:

1) 钝化镀膜。前表面场 N+/N 结构的存在可以排斥空穴,较少少子在表面的复合, 有利于效率提升。电池表面形成 P+/N 结,P 型 FFE 将向衬底中注入一定浓度的 少子空穴,通过增加衬底中的少子空穴浓度来提升电池的短路电流密度;

2) 制备 PN 结。可采用印刷源浆、光刻、离子注入或激光掺杂等方式形成叉指状 PN 结。

①印刷源浆方式:进行 P+区和 N+区掺杂具有成本优势,且工艺简单,但易造 成电池表面缺陷,掺杂效果难以控制,尚未应用 IBC 电池;

②光刻技术:具有复 合低、掺杂类型可控等优点,但工艺过程复杂,工艺难度大;

③离子注入方式: 具有控制精度高、扩散均匀性好等特点,但其设备昂贵,易造成晶格损伤;

④激 光掺杂:工艺简单,可常温制备,但其需要精确对位;

3) 背面金属化。行业量产产线采用丝网印刷和铜蒸镀两种方式。随着丝网印刷原辅 材料和设备的不断优化与更新,IBC 太阳电池背面电极的精确对位问题已经得到 解决,这也给背面设计优化与成本控制提供了很大空间,丝网印刷方式的优势逐 渐显现。

IBC 电池技术难度与设备投资成本高,国内尚未实现大规模量产。IBC 电池在当前各 电池技术中效率最高,可以达到 25%-26%以上,目前有少部分国内外公司进行布局,例 如 SunPower 公司(被中环收购后吸纳技术)、LG、FuturaSun、天合光能等。从目前研发和量产进展看,美国 SunPower 最早实现 IBC 电池量产,已经研发了三代 IBC 太阳电池。 其中,2014 年在 N 型 CZ 硅片上制备的第三代 IBC 太阳电池的最高效率达到 25.2%, SunPower 量产效率达 25%,LG 量产效率达 24.5%。国内来看,天合光能一直致力于 IBC 单晶硅电池的研发,2017 年 5 月自主研发的大面积 6 英寸(243.2cm2)N 型单晶硅 IBC 电池效率达到 24.13%;2018 年 2 月,该电池的效率进一步提高到 25.04%。

IBC 电池技术发展面临的问题:

1)对基体材料要求较高,需要较高的少子寿命。因 为 IBC 电池属于背结电池,为使光生载流子在到达背面 PN 结前尽可能少或完全不被复合 掉,就需要较高的少子扩散长度;

2)IBC 电池对前表面的钝化要求较高。如果前表面复 合较高,光生载流子在未到达背面 PN 结区之前,已被复合掉,将会大幅降低电池转换效 率;

3)工艺过程复杂。背面指交叉状的 P 区和 N 区在制作过程中,需要多次的掩膜和光 刻技术,为了防止漏电,P 区和 N 区之间的 gap 区域也需非常精准,这无疑都增加了工艺 难度;

4)IBC 复杂的工艺步骤使其制作成本远高于传统晶体硅电池。

IBC 叠加工艺效率提升潜力大。由于 IBC 电池具备没有金属遮挡的结构优点,在继续 优化性能、提升效率的过程中可以与其他电池技术相结合。为了进一步优化 IBC 电池的整 体复合,基于 IBC 电池结构衍生新型电池技术分两个方向:

1) HBC 电池。将 HIT 非晶硅钝化技术与 IBC 相结合,开发出 HBC 电池。对比 IBC, 采用氢化非晶硅层作为双面钝化层,背部形成局部异质结结构或侧高开路电压; 对比 HJT,前表面无电极遮挡,采用减反射层取代透明的导电氧化物薄膜 ,在短 波长范围内光学损失更少;

2) POLO-IBC 电池。将 TOPCon 钝化接触技术与 IBC 相结合,研发出 POLO-IBC (TBC)电池。多晶硅氧化物 (POLO)选择钝化接触技术是通过生长 SiO2 和 沉积本征多晶硅,采用高温退火方式使正背面 SiO2钝化薄层形成局部微孔,通过 微孔和隧穿特性实现电流的导通,能在不损失电流的基础上提高钝化效果和开路 电压, 获得更高光电转换效率的 IBC 太阳电池。

从转换效率的角度看,两种电池效率都要比 IBC 电池效率要高很多。近年来,Sharp、 Panasonic 和 Kaneka 公司在 HBC 太阳光电转换电池技术开发中获得的重要进展与具体 电性能参数,平均效率已经达到了 26%,2018 年最新的模拟转换效率达到了 27.2%;有报道的 POLO-IBC 电池研究多基于小面积硅片进行,随着 N 型电池技术发展,很多厂商 已经开始了大面积电池量产技术的开发探索。POLO-IBC 电池具有稳定性好、选择性钝化 接触优异及与 IBC 技术兼容性高等优势。

设备和工艺兼容优势明显,POLO-IBC 电池更具产业化潜力。但目前这两种电池都处 在实验室研究阶段,产业化进程仍需要解决很多现实的问题。

1)HBC 电池,要解决 HJT 技术存在的 TCO 靶材和低温银浆成本高以及良率低等问题,还需要解决 IBC 技术严格的 电极隔离、制程复杂及工艺窗口窄等问题,产业化进程仍有很长的路要走;

2)POLO-IBC 电池,难点主要集中在背面电极隔离、多晶硅钝化质量的均匀性以及与 IBC 工艺路线的集 成等,随着设备不断更新升级,POLO-IBC 技术更具有推广与应用潜力。

钙钛矿是长期技术路线,叠层有更高极限效率

钙钛矿电池效率高,成本大幅低于晶硅电池。钙钛矿太阳能电池的结构来源于染料敏 化电池,以有机金属卤化物作为吸光材料,以固态空穴传输材料代替液态电解质。以全固 态钙钛矿结构作为吸光材料的太阳能电池,其能隙约为 1.5eV,消光系数高,几百纳米厚 的薄膜即可充分吸收 800nm 以下的太阳光。自 2009 年以来,钙钛矿电池转化效率从 3.8% 到 29.15%,电池技术在效率上取得了飞速提升,成本也仅为晶硅电池的十分之一,目前 看商业化前景比较好。钙钛矿/硅双结叠层电池实验室效率在过去的五年中也从 13.7%提升 到 29.15%,远远超过了单结晶体硅太阳电池的最高效率,且其理论效率高达 42.5%,仍 然有很大的提升空间。

钙钛矿未来发展的关键点在于:

1)提升叠层电池器件中钙钛矿顶电池的稳定性和大 面积制备成为了技术开发的关键所在,也是叠层电池迈向产业化的基础;

2)钙钛矿光电 器件装备的研发,激光、蒸镀、磁控和 SALD 设备和配套工艺方面的积累;

3)钙钛矿技 术产业化发展,需要材料、设备及镀膜等合作开发新型的镀膜材料及相关镀膜设备,来适 应新产品的需求,这是一个漫长且艰辛的过程;

4)传统钙钛矿吸光材料在长期光照加热 条件下结构极易被破坏,导致电池性能迅速衰减,稳定性是个世界难题,这一点纤纳光电 近期有所突破,但仍需很长的路要走。

叠层电池未来有望进一步打开转换效率的天花板,转换效率可提升至 30%以上。在叠 加 IBC 技术成为 HBC 电池的路径之外,异质结电池也比较适合叠加钙钛矿成为叠层/多结 电池。HJT+钙钛矿的叠层电池,能够解决对更广泛波长的吸收,低温工艺,非晶硅和 TCO 镀膜兼容及电池面积放大等问题上更好的兼容。叠层电池目前还处在实验室研发阶段,未来有望达到 25%+每 W 硅料节省,30%+的每 W 银耗节省。目前最新的新型 III-V//Si 叠层 电池效率已经达到 35.9%,然而如今这种新型电池的生产成本仍明显高于传统的单结晶体 硅太阳能电池。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库官网】。

本文源自头条号:未来智库如有侵权请联系删除

5月产量超越三元电池 磷酸铁锂电池为何能“重回王座”?

每经记者:郭荣村 每经实习记者:安宇飞 每经编辑:陈俊杰 6月13日,在2021中国汽车重庆论坛上,比亚迪(002594,SZ)董事长兼总裁王传福表示,5月份磷酸铁锂电池单月产量超过了三元电池,产量占比达到了63.6%。 据了解,这是近三年来磷酸铁锂电池首次从产量