“电池荒”下,动力电池二梯队能抢到宁德时代的蛋糕吗?

重磅!全球首款可量产装车的无钴电池在蜂巢能源正式下线

7月16日,蜂巢能源在江苏举行了首款无钴电池量产下线仪式。这意味着全球首款无钴电池走出实验室,正式实现量产,蜂巢能源由此成为全球首家突破无钴电池技术难关,成功实现产品量产的动力电池企业。 据了解,本次量产下线的无钴电池是一款能量密度为240wh/kg,

图片来源@视觉中国

文 | 连线出行,作者 | 周雄飞,编辑 | 子夜

“董事长要排着队拿电池。”

两年前,理想汽车CEO李想曾这样感叹过车企与电池厂合作的方式,殊不知,这一幕如今再次上演。

近日,据央视财经报道,小鹏汽车CEO何小鹏为了拿到电池,不惜在宁德时代门口蹲守一个星期,不过很快,何小鹏对此亲自下场辟谣,“此报道不实”。

虽然闹了场乌龙,但“电池荒”确实正席卷着整个新能源汽车行业。

早在今年1月底,特斯拉CEO埃隆·马斯克就在财报电话会议上表示,限制旗下首款电动卡车Semi生产能力的唯一因素是电池供应;两个月后,蔚来CEO李斌同样表示:“相比于芯片,今年二季度电池供应将是量产的最大瓶颈”。

而到了上月,据财联社报道,比亚迪旗下DM-i车型无法实现交付,其中包括宋PLUS DM-i和唐DM-i等车型,定了这些车型的车主只能“望车兴叹”,而这背后的原因同样是因为受“刀片电池”产能拖累。

新能源车企被动力电池牵制,电池厂的日子同样煎熬。

据宁德时代今年5月发布的投资者调研报告指出,供应链资源紧缺和本地化供应不足,是其急需解决的主要问题。换句话说,虽然宁德时代已是动力电池行业中的“一哥”,但想要用产品覆盖所有新能源车企,现在也是“心有余而力不足”。

一边是众多车企拿不到电池,另一边是头部电池厂产能受限。这个困局,对于国轩高科、中航锂电和亿纬锂能等二梯队电池厂而言,却可能是机遇。

这些电池厂虽然早在国内新能源汽车行业的发展“前夜”就已诞生,但成立之后由于供应链整合能力弱、对市场发展不敏感等问题,一直生存在宁德时代和比亚迪两大巨头的阴霾之下。

而随着此次新能源汽车行业的“电池荒”的出现,新能源汽车电池供给就出现了一个“缺口”。面对这一情况,这些电池厂开始了向上“突围”,一边通过投资来扩大自身的产能,另一边试图争夺更多新能源车企。

那么,国轩高科等二梯队电池厂们真能借此机会,突破宁德时代和比亚迪的封锁,实现突围吗?

01 “电池荒”,正是突围的好机会?

对这场“电池荒”风暴感知最深的,无疑是众多电池厂商。

近日,宁德时代董事长曾毓群在股东大会上曾表示,最近客户的催货,已经快让他受不了了。另据未来汽车日报援引宁德时代负责销售的人士表示,目前相关的动力电池生产线已经满负荷运转。

除了宁德时代之外,比亚迪的情况同样焦灼。据电动时代报道,比亚迪位于惠州的电池工厂目前已满负荷运转,但还是无法满足电动汽车的装配需求。

宁德时代和比亚迪站在风暴中心,是在情理之中,毕竟它们站在整个行业的最前面。

据中国汽车动力电池产业创新联盟统计数据显示,今年1-5月国内动力电池企业装机量排名中,宁德时代以20.32GWh排名第一,比亚迪和LG化学分别以5.91GWh和3.92GWh分列二三位。

在这些一梯队电池厂身后,中航锂电、国轩高科、亿纬锂能和孚能科技等二梯队电池厂依次拿走了装机量排名的四到八位序列。虽然这些电池厂在装机量方面并不如宁德时代他们,但依然被席卷进这次“电池荒”中。

2021年1-5月国内动力电池企业装机量情况,数据来源于中国汽车动力电池产业创新联盟,连线出行制图

今年5月初,亿纬锂能在一封公告中披露,公司现有工厂及生产线已满负荷运转,但预估近一年将持续处于供不应求的情况中。此外,“为确保下游重点客户的电池供货,生产基地在加班加点赶工”,国轩高科员工对未来汽车日报表示。

对于目前这场“电池荒”,其实今年1月就有业内人士做出过预测。

“即使电池供应商以最大速度生产,2022年及以后电池供应仍将严重短缺。”今年1月底,马斯克曾在财报电话会议中这样预测到。在他看来,电池供应已成为“目前电动汽车普及的障碍”。

“电池荒”出现的原因,与近两年电动汽车的普及有很大关系。

据中汽协统计数据显示,2018和2019年我国新能源汽车销量分别为125.6万辆和120.6万辆,同比分别增长了61.7%和下滑了4.9%。而就在经历了2019年的下滑后,经历疫情考验的2020年却实现逆势上涨。

2020年全年国内新能源汽车销量达到136.7万辆,同比增长13.4%,超乎意料的增长让众多电池厂经受了一次不小的考验。

而到了今年,除了特斯拉、蔚来、小鹏和理想等新能源车企继续在销量方面高歌猛进之外,随着岚图汽车、极狐和赛利斯等新玩家的入场,让新能源汽车总销量进一步实现增长。

据乘联会数据显示,今年1-6月国内新能源汽车产销分别实现了121.5万辆和120.6万辆,同比均实现2倍增长。才过上半年,累计销量就已与2019年全年持平。

与此同时,由于电池原材料的稀缺,导致价格的波动,也是影响电池厂商产能的关键因素。

氢氧化锂和碳酸锂,是行业内常用的动力电池正极主要原料,但随着疫情的影响,导致全球锂矿开采量下滑,电池厂采购该原料的价格也在同步抬升。

“电池级氢氧化锂现货均价为每吨89500元,较去年年底上涨了80%;碳酸锂材料价格已从去年年中的每吨3.8万元涨到了目前的9万元”,国轩高科相关负责人对中国汽车报表示。

氢氧化锂原料价格走势情况,图源格隆汇

由于新能源汽车的快速增长和原材料价格的上涨,在未来一定时间内动力电池的供应都会受到影响。

为了减缓这一影响,对于电池厂而言,首先的选择就是扩产能。

据宁德时代规划,到2025年其动力电池产能就能提升至450GWh,为达到这一目标,宁德时代在上月接连在四川和江苏投资了两大电池工厂项目,投资金额共计420亿元。

与宁德时代相同,比亚迪也提出了自身的扩产计划。据比亚迪规划,预计到2022年包括“刀片电池”在内的总产能有望提升至100GWh。

就在宁德时代和比亚迪提升产能的同时,国轩高科、中航锂电等二梯队电池厂也紧随其后。

国轩高科在今年5-6月,分别在江西和合肥投资开工建设锂电生产项目,按计划将在明年投产,到2025年产能将提升至100GWh。中航锂电的动作更是密集,今年5月内接连在厦门、成都和武汉投资了动力电池生产基地及矿产项目,计划在2025年,产能提升至200GWh。

亿纬锂能、孚能科技和蜂巢能源也相继在4月-6月期间在国内等多地投资动力电池生产基地等项目。

二梯队电池厂除了在扩产能方面不输宁德时代和比亚迪,为了抢占更多市场份额,在原材料的布局上也是更进一步。

早在去年12月,宁德时代就计划在印尼投资50亿美元兴建一家锂电池工厂,来抢占当地镍矿资源。据了解,印尼是世界第一大镍生产和出口国,镍矿资源储量约13亿吨。

相比于宁德时代建立电池工厂,亿纬锂能和国轩高科更是延伸至原料生产的源头——矿业资源方面。

今年5月底,亿纬锂能联合华友钴业在印尼投资建设了红土镍矿湿法冶炼项目并成立公司,按照计划这一项目年产约12万吨镍金属量和约1.5万吨钴金属量的产品,总投资约20.8亿美元。

亿纬锂能印尼公司完成注册公告,截图自Wind

而在两月前,国轩高科发布公告披露,已与宜春市矿业有限责任公司设立合资矿业公司,这也是其首次布局动力电池上游锂矿资源。

从积极投资建厂,来扩增产能,到向上游投资锂矿资源,这一系列动作都被业内看做是国轩高科、亿纬锂能等二梯队电池厂的向上突围。毕竟,它们在宁德时代和比亚迪的围堵下生存太久。

02 被围堵的二梯队电池厂们

2001年,国内大地上吹起了一股有关新能源汽车的微风。

当年9月,国家开启了“863”计划,特别将电动汽车设为重大专项计划,这意味着我国电动汽车领域的发展正式启动。而对于彼时身处美国的王瑀来说,虽然对于国内发生的改变并未察觉,但与动力电池的缘分就已开始。

基于对电池的兴趣,王瑀与曾经的同事与2002年在美国硅谷创立了美国孚能,主营业务是研发和制造电池。成立初期,王瑀就将软包三元锂电池作为了之后的方向。

就在美国孚能成立的七年后,王瑀带着技术回到了中国开始创业,并创立了孚能科技。“主要是看中了中国新能源汽车产业的发展前景,我们希望能在中国市场落地。”王瑀曾这样向媒体解释道回国创业的原因。

他并没有说谎,因为次年新能源汽车就被国务院确立为七大战略性新兴产业之一,主要发展方向为插电式混动汽车和纯电动汽车。而动力电池,被视为这些车型的“心脏”。

虽然在动力电池领域,王瑀算是先行者,但他彼时压力或许并不小,毕竟在彼时国内的动力电池赛道上,已有众多玩家。

全球首款可量产装车的无钴电池在蜂巢能源正式下线

e公司讯,7月16日,蜂巢能源在江苏举行了首款无钴电池量产下线仪式。这意味着全球首款无钴电池走出实验室,正式实现量产。本次量产下线的无钴电池是一款能量密度为240wh/kg,容量为115Ah-MEB产品。该款电池具有高安全性、高能量密度、高循环寿命和低成本的核

早在2006年,一家名为国轩高科的电池厂在安微悄然成立,由于其母公司国轩控股是由房地产起家,当国轩高科成立后备受业内的质疑。正因如此,国轩高科在成立初期就选择了磷酸铁锂电池路线,毕竟磷酸铁锂是当时业内公认的正确路线。

图源国轩高科官微

与国轩高科前后脚成立的,是一家具有传奇色彩的电池企业——中航锂电。它的前身天空能源(洛阳)有限公司,由中国航空工业集团有限公司(简称“中航工业”)旗下的中国空空导弹研究院,与一代奇人钟馨稼联合创办,后者曾号称“用中医理论攻克稀土锂电池技术难关”。

到了2009年,钟馨稼未实现他的承诺后黯然退场,天空能源也正式被改名为中航锂电,与国轩高科一样将磷酸铁锂电池作为主要研发方向。

而在那时,在它们前面,已然站着一个高大的身影,这家企业就是比亚迪。

这家成立于1995年的企业,在十多年后的2008年,下线了旗下首款混动电动汽车F3DM,并且搭载着自家研发的动力电池,就此率先成为了行业内实现“自给自足”的新能源企业。

与比亚迪相比,国轩高科们俨然已经落后,毕竟在当时,国轩高科和中航锂电的动力电池业务才刚刚起步,而孚能科技也才刚成立。

但很快,国轩高科们等来了一个发展机会。

自2009年开始,由科技部、财政部、发改委、工业和信息化四部委牵头,一个名为“十城千辆”的新能源汽车示范项目正式启动,即通过财政补贴通,计划用3年左右的时间,每年发展10个城市,每个城市推出1000辆新能源汽车开展示范运行,涉及这些大中城市的公交、出租、公务、市政、邮政等领域。

此项目启动后,国轩高科、中航锂电等电池厂纷纷接到了电池订单。2010年,国轩高科的动力电池被应用于全球首条纯电动公交的运营线路;同年上海世博会期间,中航锂电的动力电池也被应用于巡游花车、警用巡逻车和新能源公交车中。

次年,国轩高科和江淮汽车达成合作,不仅共同推动了能量密度为95Wh/kg的磷酸铁锂电池批量生产,并且还推出了585辆第一代江淮iEV新能源电动车示范运行。

而就在那一年,一家由成立当地地名为企业名的企业成立起来——宁德时代。该企业成立后,就被业内视为一个“异类”,因为宁德时代不仅算是动力电池赛道上的“后来者”,同时它还走了一条“少有人走的路”——市场普遍认可的磷酸铁锂电池,而是选择成本更加高昂的三元锂电池。

图源宁德时代官方公众号

宁德时代入场的三年后,国内动力电池行业的发展,也随着特斯拉的强势进场得到了加速。

据高工锂电数据显示,2013年国内动力电池企业仅为40家,到了2014年这一数字增长至78家。而随着2015年工信部推出“白名单”政策后,日韩动力电池厂被“驱逐出境”,国内动力电池产业发展达到高峰期。

2014-2016年,国内动力电池企业数量从78家,快速增长至217家,整个行业充斥在疯狂之中。国轩高科也乘势在2015年实现了借壳上市,成了国内“动力电池”第一股。

在这样的好势头下,成立七年之久的孚能科技也在2016年迎来了北汽这一大客户,并一举成名。此外,早于2001年成立的亿纬锂能也于2014年正式入局动力电池行业,并且很快与韩国SK集团达成合作。

虽然各家彼时发展形势都很喜人,但它们的压力却更大了。

因为在它们面前,巨头玩家从之前仅有的比亚迪,变成了比亚迪和宁德时代的“双寡头”局面。据高工电动车网数据显示,2016年国内动力电池装机量排名中,比亚迪和宁德时代分居一、二位,而在它们身后才是国轩高科、孚能科技和亿纬锂能等二梯队玩家。

对于这点,国轩高科们或许并没有时间反应,毕竟行业中出现了一个更大的噩耗。

2016年,由于中央对新能源汽车开始了补贴政策,并将电池能量密度设为关键指标。很多新能源车企为了得到高额补贴,逐步放弃了低能量密度的磷酸铁锂电池,转而投向拥有更高能量密度的三元锂电池。

受此影响,国内动力电池行业中企业的数量也从2016年的217家,迅速跌落至2019年的69家。

2013-2019年国内动力电池企业数量情况,数据来源于高工锂电,连线出行制图

由于将磷酸铁锂电池作为主要路线,比亚迪、国轩高科和中航锂电虽然最后得以存活,但均受到了不小的打击。比亚迪的霸主地位被宁德时代夺走,而国轩高科们也因为转型过慢,失去了继续向上冲击的可能。

据前瞻产业研究院今年5月发布的报告数据显示,2020年国内动力电池行业的格局已呈现“金字塔”式分布:第一梯队由宁德时代和比亚迪牢牢固守;第二梯队中有国轩高科、亿纬锂能和孚能科技等电池厂;第三梯队就是以蜂巢能源为代表的厂商。

原本这一行业格局已经趋于稳定,但随着今年逐渐凸显出来的“电池荒”,让国轩高科、亿纬锂能等二梯队看到了向上突围的可能。这些电池厂最终能突破宁德时代和比亚迪的围堵吗?

03 国轩高科们有机会突围吗?

虽然在外界看来,目前的“电池荒”看似是一场危机,但在众多电池厂商眼中却是一次机会,对于二梯队的电池厂商们尤是如此。

先来看作为供给端的动力电池厂商。宁德时代和比亚迪虽然今年开始都扩充了自身的产能,但一个不能忽略的事实是,即使是这样的巨头玩家,也很难完全满足快速增长的新能源汽车行业。

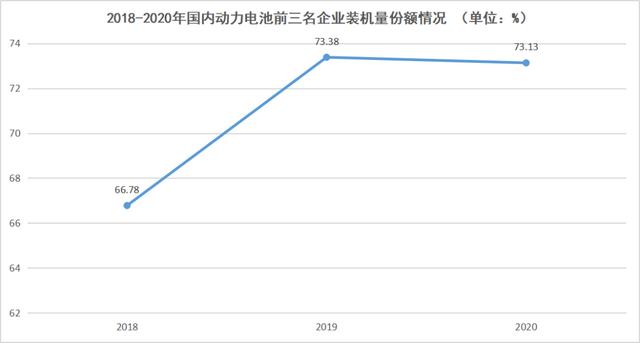

据前瞻产业研究院统计数据显示,2019年国内动力电池前三名企业装机量占整体份额的73.38%,而到去年这一数字下降至73.13%。可见,虽然行业集中度依然很高,但并不意味着二梯队电池企业没有空间。

2018-2020年国内动力电池前三名企业装机量份额情况,数据来源于前瞻产业研究院,连线出行制图

需求端这边,也就是众多新能源车企,自然也了解这一情况。

为了避免日后的产能被动力电池“卡脖子”,除了比亚迪原本就造电池之外,特斯拉、蔚来、智己、长城和广汽等车企相继开始向动力电池领域布局。

早在去年9月底,在特斯拉的“电池日”上,马斯克发布了特斯拉新电池技术,并表示这项技术可以使搭载的电动汽车续航里程达到1000公里。无独有偶,蔚来同样对1000公里电池特别钟爱。

今年初,在蔚来今年的NIO Day活动上,蔚来CEO李斌发布了备受关注的150kWh固态电池。据他介绍,蔚来之后的在售车型都会搭载这块电池包,尤其是新款车型ET7,续航可达到1000公里。

这之后,智己汽车和广汽也加入研发电池的队伍之中。前者在今年1月发布新车的同时,宣布将搭载两款新型动力电池,续航里程将同样可以达到1000公里。

两个月后,广汽推出了名为“弹夹”的动力电池,简言之就是在电池包外面包了一层保护壳,在提升电池能量密度的同时,增加了电池的安全性。

而到了上月底,长城汽车在咖啡智驾2.0发布会上,正式发布了“大禹电池”。据长城介绍,该款电池属于完全自研,并且将这项新电池技术向全行业免费开放专利。

长城汽车“大禹电池”,图源长城汽车官微

虽然众多车企都已发布了各自在电池领域的成果,但需要注意的是,这些电池还算是“期货”。这其中,广汽的弹夹电池量产需要等到今年下半年,蔚来、长城和智己汽车的电池需要等到明年,而特斯拉的电池量产则需要在等待2-3年。

一边是宁德时代的电池无法满足车企的需求,另一边车企们的电池量产还需要时间,两方面共同作用下,就形成了一个电池供需“缺口”。而据SNE Research预测,到2023年这一缺口将达到18%,再到2025年这一缺口甚至会达到40%。

对于常年被宁德时代、比亚迪压一头的二梯队电池厂商,这一缺口的出现就成为一个向上突破的机会。但这些电池厂想要做到这点,并不容易。

据中国汽车动力电池产业创新联盟统计数据显示,今年5月国内动力电池企业市场份额排名中,宁德时代和比亚迪分别以43.9%和17.3%分列一、二位。反观中航锂电、国轩高科和亿纬锂能以7.5%、5.0%和1.3%仅位列第四位至第六位,孚能科技甚至仅以0.9%位列第九位。

相较之下,在市场占有率方面国轩高科等二梯队电池厂与宁德时代、比亚迪的差距依旧很大。

“导致这一现状的主要原因,在于国轩高科、中航锂电等电池厂在供应链整合和良品率(即指产线上最终通过测试的良品数量,与投入材料理论生产出产品数量的比例)方面,现阶段还无法与宁德时代、比亚迪等巨头相比拟。”格林邦普研发工程师孙淼对连线出行表示。

但在孙淼看来,按照国轩高科们目前的实力,虽然无法对宁德时代、比亚迪的地位造成挑战,但也有一条“捷径”可以让二梯队电池厂们拉近与头部选手的距离——与车企绑定。

就拿国轩高科为例。今年4月初,经中国证券监督管理委员会审核通过,国轩高科完成与大众中国的绑定,后者将用约合人民币87亿元人民币换得国轩高科26.47%的股权。

国轩高科在之后的公告中表示,会将募集到的资金主要用于高比能锂电池产业化项目和三元正极材料项目。有了钱的国轩高科,首先在电池产业链方面进行大力布局,包括正极、正极前驱体、负极材料、隔膜、铜箔电解液等产业链关键环节。

“补课”的效果是明显的。据高工锂电数据显示,截至今年7月国轩高科的磷酸铁锂电池能量密度达到了160Wh/kg,而根据工信部目录中有关宁德时代磷酸铁锂电池能量密度方面,从原来的145Wh/kg降至125Wh/kg。

这也意味着,在磷酸铁锂细分赛道中,国轩高科与第一梯队企业已不相上下。

磷酸铁锂电池

或许是看到同梯队玩家的进阶,二梯队其他电池玩家也开始纷纷与车企“绑定”。

今年开始,中航锂电已通过与Smart量产定点验收,并开始向广汽本田、广汽丰田批量供货;孚能科技接到了戴姆勒奔驰递来的“橄榄枝”,达成战略供货协议;亿纬锂能三元锂电芯为华晨宝马定点量产,并也向戴姆勒供货。

“电池荒”带来了机会,但这个难得的发展期,动力电池二梯队选手们能抓得住吗?如果不能借此实现进阶,未来突围的希望就渺茫了,一旦头部玩家的产能跟上,二梯队玩家们要经历更残酷的生存之战。

本文源自头条号:钛媒体APP如有侵权请联系删除

蹊跷的电池供应商:上海德朗能售卖问题电池,小鹏汽车获赔192万

7月12日,广州小鹏汽车科技有限公司(XPEV.US;09868.HK,以下简称“小鹏汽车”)与上海德朗能动力电池有限公司(以下简称“德朗能”)之间的买卖合同纠纷一审民事判决书公开。 2017年9月至2018年2月,原告小鹏汽车向被告德朗能订单采购的电芯被发现存在电池