动力电池AB面:新车市场遭遇“电池荒”,退役电池却大多流入黑市

动力电池行业深度报告:动力电池材料及结构创新未来展望

(报告出品方/作者:光大证券,殷中枢、郝骞、黄帅斌) 1、 碳中和背景下的新能源汽车行业 1.1、 现状与未来:新能源汽车行业发展路线 1.1.1、全球新能源汽车政策加码,积极拥抱碳中和 面对 2020 年全球新冠疫情的冲击和影响,世界主要经济体都把疫情后的经济

每经记者:李硕 每经编辑:孙磊

作为新能源汽车的“心脏”,随着近年来极速升温的市场需求,动力电池在新能源汽车战局中的意义愈发重大。

不久前,据媒体报道,小鹏汽车董事长何小鹏为了顺利拿到电池,亲自在宁德时代蹲守了一个礼拜。但日前何小鹏在接受媒体采访时称,此报道不实,他也是从新闻中看到的。

无独有偶。今年3月初,在蔚来汽车举行的2020年四季度财报电话会议上,蔚来汽车创始人李斌表示:“相比芯片,今年二季度电池供应会是最大的瓶颈。”今年更早些时候,特斯拉CEO埃隆•马斯克在2020年四季度财报电话会议上也提到,即便电池供应商以最快速度生产,估计到2022年及以后,电池供应仍将面临严重短缺问题。他认为,动力电池的供应从根源上制约着目前新能源汽车产业的发展。

车企们一筹莫展之际,动力电池供应商们短期内却也“再无余粮”。宁德时代(300750.SZ)董事长曾毓群曾在今年5月召开的股东大会上表示,客户最近催货让他快受不了。国内多家头部电池供应商也在公告中透露,公司已经处于满产状态。如蔚蓝锂芯(002245.SZ)在公告中提到,目前锂电池业务保持满产状态,估计产能瓶颈将在较长时间内一直存在;亿纬锂能(300014.SZ)也在公告中披露,公司现有场地及产线已满负荷运转,但近一年仍将供不应求。

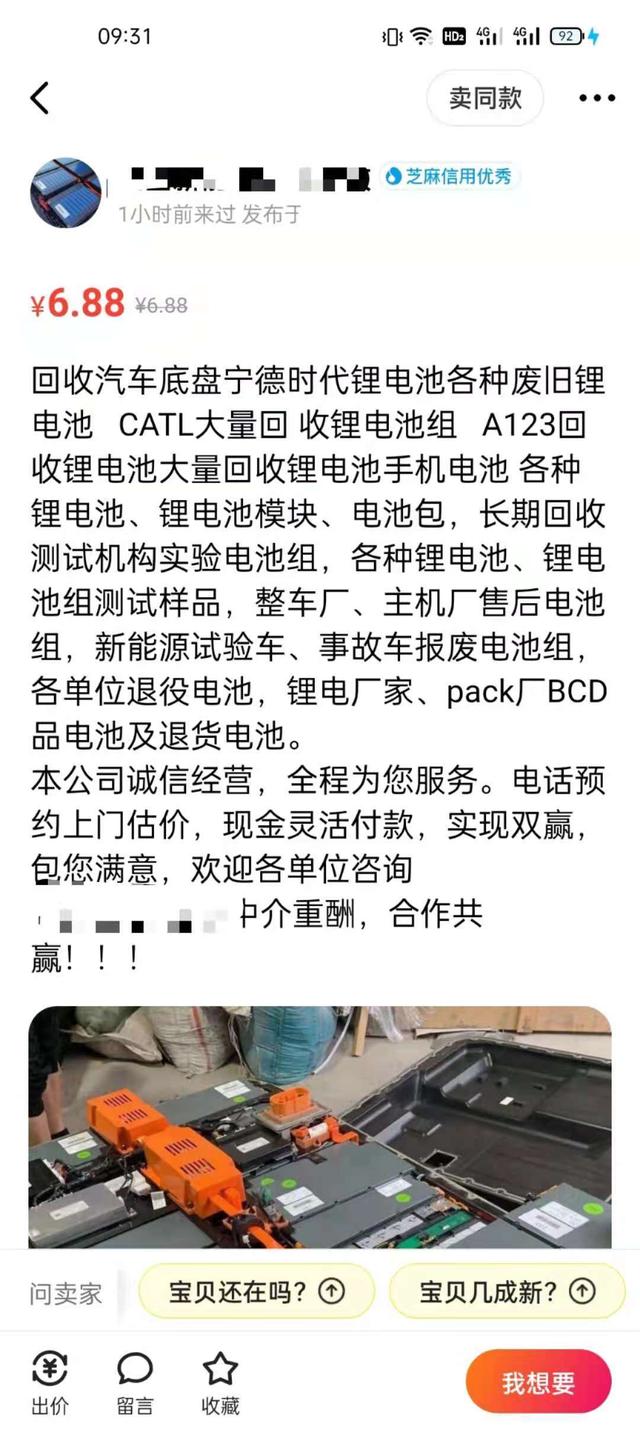

新电池遭遇火爆抢货,但退役的动力电池回收业却“阴云密布”。相关数据显示,真正流入正规动力电池企业的退役电池不到其总量的30%,大量退役动力电池流向了非正规渠道,已形成了一整套灰色产业链。在互联网二手物品交易平台,记者通过搜索动力电池、回收等关键词,可以查询到大量回收汽车电池的企业,且价格由几千到上万元不等。

图片来源:某交易平台收购电池截图

宁德时代相关负责人也向记者表示,现阶段动力电池回收仍面临诸多痛点,如非正规渠道占据大部分市场回收份额、电池回收拆解成本高、退役电池一致性差等等。此外,梯次利用的经济价值偏低,有待进一步的技术和行业规范。

A面:动力电池优质产能供不应求 低端产能却过剩

动力电池紧缺的背后,是飞速上涨的新能源汽车需求。

据中汽协发布数据,上半年我国新能源汽车销量为120.6万辆,同比增长2倍,半年销量已追平新能源汽车2019年全年销售数字。火爆的车市也带动了动力电池需求量的猛增。数据显示,1~6月,我国动力电池装车量累计52.5GWh,同比累计上升200.3%。

制表:每经记者 李硕

不过相较新能源汽车,动力电池的“加速度”还是慢了一拍。据全球新兴能源市场调研机构SNE Research预测,到2023年,全球电动汽车对动力电池的需求达406GWh,而动力电池供应预计为335GWh,缺口约18%。到2025年,这一缺口将扩大到约40%。

招银国际证券有限公司研究部副总裁萧小川认为,造成“电池荒”的原因主要有三点:一是新能源汽车的发展速度比预期更快,目前除中国外,欧洲市场随着政策调整也在飞速发展;二是电池厂商的扩产周期较长,一般而言从开始动工到完全释放产能需要18个月左右;三是一线车企,尤其是外资、合资车型对锂电池产品需要相应验证周期,电池厂扩产的同时也需要满足车企对于产品在质量和性能(特别是安全)方面的验证。

全国乘用车市场信息联席会秘书长崔东树也表示,汽车行业对电池需求量的预判与现实需求相距甚远,加剧了此次“电池荒”的影响。

为应对“电池荒”现状,动力电池企业纷纷开足马力改建扩产,谋求在增量市场中取得更大份额。据不完全统计,今年上半年国内多家动力电池企业纷纷扩大和优化产能,相关投资项目共57笔,总投资规划超3500亿元。

不过,在电池厂商大规模扩产背后,一个不能忽视的问题是,我国动力电池产业产能结构性过剩的现状依然存在。相关数据显示,今年1~6月,我国动力电池产量累计74.7GWh,但装机量为52.5GWh,意味着有近30%的产品尚未装机利用,产能与装机量仍存较大差距。

这种新型电池成本只有锂电池十分之一,几位首富已领投

【能源人都在看,点击右上角加'关注'】 日前,位于美国的初创公司Form Energy公布了其最新的研究成果——一种低成本铁-空气电池,未来可能大规模应用于各种场景。 根据法国咨询公司Lazard的估算,大型锂电池储能系统的成本约为132~245美元/MWh(约合人民币0.8

“国内动力电池行业高端电芯及优质产能不足、低端产能过剩的矛盾没有根本改变,这才是导致‘电池荒’的原因所在。”中国电池工业协会专职副理事长王敬忠表示。

独立汽车分析师张翔也认为,仅中国而言,动力电池产能是过剩的,平均产能利用率只有30%。所谓的电池供应短缺,其实主要是指头部企业的优质产能严重不足。对于有些落后的企业来说,产能则是过剩。因此,真正缓解电池短缺的问题需要优化动力电池产能结构。高端电芯及优质产能不足、低端产能过剩的矛盾亟待改变。

“所以增资扩产一定要剔除低端产能,减少盲目性。提高规划的指向性,调整结构、提质增效,不仅是避免将来局部或整体产能过剩的根本,也是动力电池行业正确的发展之道。”王敬忠建议。

B面:万吨级别退役电池入市 黑作坊成主战场

在新电池还未出厂就已“名花有主”的同时,装车几年后到达退役年龄的动力电池却连正规回收企业的大门都难以进入。

一般而言,动力锂电池的使用年限为5~8年,有效寿命为4~6年。中国汽车技术研究中心发布的数据显示,2020年我国动力电池累计退役总量约20万吨,而到2025年,这一数字将升至约78万吨。

图片来源:每经记者 李硕 摄

动力电池回收企业湖南邦普方面向记者透露,2017~2018年,退役动力电池以“十城千辆”期间生产的约1.7万辆新能源汽车为主,退役动力蓄电池约2.72万吨(1.22GWh),其中约95%为磷酸铁锂电池。2019~2020年期间,早期进入市场的公交、出租等运营车辆已达到强制报废年限,早期私人用户车辆因动力电池性能下降、老款电池无备件或更换成本高等因素影响,也已开始选择整车报废退役。今年到2025年,我国新能源汽车快速增长阶段(2014至2018年)进入市场的新能源汽车将陆续进入报废期。

据了解,目前废旧动力电池主要有两种途径进行回收处理:一是再生利用,是指将目前市场上锂动力电池中含有的锰、锂,以及更为稀缺的钴、镍等重金属资源提取出来;二是梯次利用,即拆解退役电池成模组或电芯,形成小型电池用于低速电动车、电动工具、太阳能路灯,或将多个完整的电池包合并,用于光伏、风能储能装置等领域。

据东方证券研报测算数据,预计到2025年,中国动力电池回收利用市场规模有望达到370亿美元。光大证券在今年3月发布的研报中认为,三元与磷酸铁锂电池回收在2030年将形成千亿市场规模。

虽然前景光明,但当下动力电池回收却呈现价高者得,小作坊当道的局面。“尽管政策已明确新能源汽车生产企业承担动力电池回收的主体责任,但退役电池流向更多受价格导向,且行业缺乏回收企业准入管理。一些操作灵活、规范性差的小作坊式企业经营成本较低,在报价方面具备更强竞争力,导致退役电池较大比例流入灰色产业链,正规企业电池回收出现不少困难。”中国汽车工业协会总工程师、副秘书长叶盛基此前表示。

图片来源:摄图网

目前在工信部先后公布的动力电池回收白名单企业中,仅有27家动力电池回收“正规军”。从全国网点来看,在工信部挂名的共有13137个,分别是汽车企业官方回收渠道,汽车企业下属的拆车公司以及具有再生资源经营许可证等资质的企业。

按照相关规定,进行动力电池报废回收处理需要符合严格的环保规定,从项目立项到环评,再到体系建设不仅需要资本支持,也需要技术实力。“正规企业回收的电池不仅要满足功能性要求,还要在安全及环保等方面投入大量资金,成本自然比非正规企业高。”电池回收企业格林美股份有限公司副总经理张宇平说,有些企业在招标时只看价格,不关心电池是否能得到正规化处置。正规企业因为投资大,面对非正规企业的高回收报价,在竞标时往往只能吃“哑巴亏”。

在中关村新型电池技术创新联盟秘书长、电池百人会理事长于清教看来,目前政策法规还在探索期,虽然释放了明确支持电池回收的信号,但没有真正的体系形成,特别是流通法规体系。其次是溯源管理等监管机制需强化,引导产业链上下游加强电池回收协作。

“首先是回收渠道的畅通,在我国车企承担动力电池回收的主体责任,回收企业需加强与车企的紧密合作,并与电池企业加强电池全生命周期溯源,降低回收成本;其次是通过技术创新,提升材料回收率,提升回收收益。”于清教说。

每日经济新闻

本文源自头条号:每日经济新闻如有侵权请联系删除

新能源电池出口订单激增 凤岗海关成立了专项帮扶小组

来源:东莞时间网-i东莞 日前,广东旭派新能源有限公司生产的锂离子电池组经黄埔海关所属凤岗海关对外包装检验合格后,搭乘中欧班列前往瑞士。 凤岗海关关员对出口电池进行查验 旭派电池是全球高品质电动自行车铅酸电池领导品牌,全球三大电动车电池供应商之