新能源,下一个热点是什么?

2022年中国电动汽车百人会启幕 多部委重磅发声释放新能源汽车发展信号

本报记者 龚梦泽 3月25日-3月27日,2022年第八届中国电动汽车百人会(以下简称百人会)在线上举办。本届论坛以“迎接新能源汽车市场化发展新阶段”为主题。数据显示,2021年新能源汽车产销分别完成354.5万辆和352.1万辆,同比均增长1.6倍,市场占有率达到13.4

「你看好新能源车,还是看好光伏」,这个问题时不时有基民朋友问我。

老实说,这个二选一,在新能源投资者中,堪称是一道 「绝交题」。

从普通基民,到基金经理,往往会对此争论个不休,看好新能源车的认为这是现代人进入互联网的下一个屏幕,看好光伏的则是认为增长更持续,公说公有理婆说婆有理。

其实作为一个指数投资者,我是不太愿意介入这样的二选一之争。

这倒不是因为 「小孩子才做选择,成年人都要」,而是笔者始终觉得,当一个投资逻辑路人皆知的时候,反而就该是布局下一个潜力板块的时候。

那么,新能源板块的下一个热点会是什么?风电?水电?核能?

笔者暂时更看好的,是电池板块。

新能源车的出海故事谁来讲

新能源车,中国车企成功实现了弯道超车。目前国内主流的新能源车品牌,销量居前的,几乎都是中国车企。

投资者看好新能源车,一个基本的逻辑就是中国新能源车发展规划中对于新能源车渗透率的目标对应的可观增速。

但是,中国新能源车大盘,与新能源车股的投资,却不能简单挂钩。

这里,包含了两个逻辑。

一方面,谁都知道新能源车是热点,随之而来的则是整车厂商的白热化竞争。不仅是多家企业都喊着要跨界造车,原本的巨头、新势力们也是打得不可开交。

熟悉全球民用乘用车发展历程的,应该都知道这个领域虽然看着热闹,但正因为消费者要求感性而多变,所以整车竞争激烈,盈利极难,一些老牌巨头,更是早早就卖出了民用乘用车,仅保留更容易经营的商用车板块。

眼下的中国新能源车,其实已经能看出白热化竞争下的巨变。

根据凯联资本发布的 2 月新能源车销售排名,此前风光无限的造车新势力们,在销量上被许多后来者逼近,更是被许多传统厂商赶超。

而在新势力内部,排名也出现了赶超与被赶超。

整车厂商们是否会因为未来竞争加剧而利润滑坡?这是一个严峻的问题。

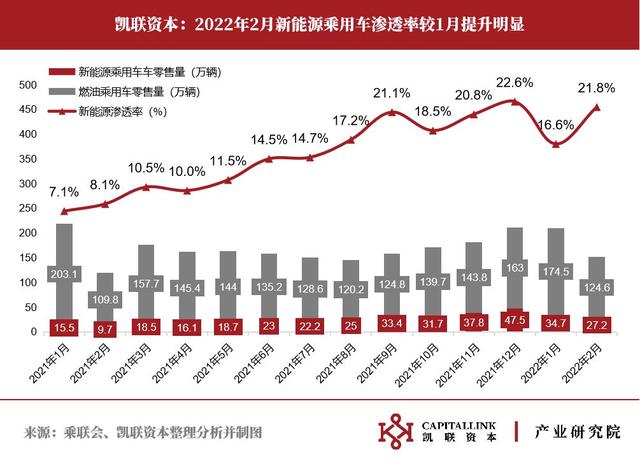

另一个现实的问题则是,中国的新能源车发展太成功,以下图显示的 2022 年 2 月渗透率,已经达到了 21.8% 高位,虽然这并非全年数据,但是的确已经逼近了此前《新能源汽车产业发展规划(2021—2035 年)》中界定的 「新能源汽车新车销售量达到汽车新车销售总量的 20% 左右」 的目标。

那么,新能源车的下一步增长潜力应该来自何方?

出海,是许多厂商共同的选择。

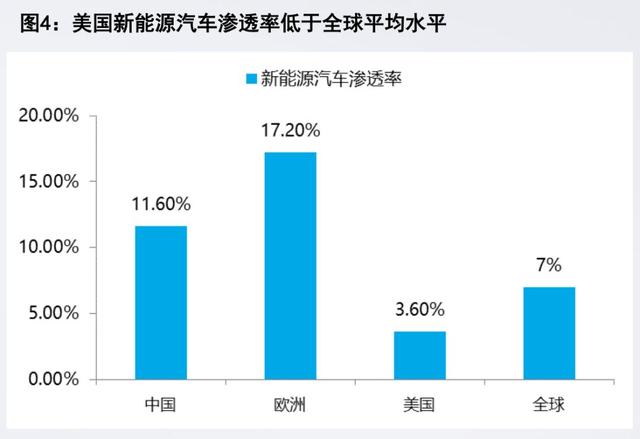

这背后的逻辑很简单,美国这个全球最重要的汽车重镇,渗透率依然就很低,而中国、欧洲、美国之外的其他地区更低至 1%。下表是国泰君安研报中 2020 年的全球渗透率。

国泰君安的上述研报进一步指出,

而从 2021 年 1-9 月数据来看,全球新能源汽车销量达到 430 万辆,其中欧洲销量达到 158 万辆,占全球销售比重 37%,渗透率达到 17.2%,远高于全球平均水平;中国市场销量达到 215.7 万辆,占全球 50% 销量;美国市场销量达到 43.5 万辆,占据全球 10% 左右的销售份额 。(《电池、储能的未来发展道路》国泰君安 2021 年 11 月 29 日)

如果能拿下美国等这些市场,就有希望获得类似前几年中国市场的爆发力。

数据显示:

2021 年,中国品牌新能源乘用车共销售 247.6 万辆,占新能源乘用车总销量的 74.3%。去年实现新能源汽车出口 31 万辆,同比增长 3 倍,超过历史累计出口总和。(数据来源: 中国工信产业网 2022 年 1 月 12 日)

但是,征战海外市场,尤其是面对销售风格、文化、习惯完全不同的海外用户,并不是那么容易的事情。如果细看出口量,纯自主品牌的出口数据,算不上乐观。

相比整车厂商的出口,电池作为占到新能源车价值 40% 的核心零部件,反而是更容易一些。

从下图可以看到,全球动力电池的市场空间和增速,显著大于我国。而考虑到全球的电池产能 7 成在中国,显然可以成为最大的受益者。

相比 toC(面向消费者) 的卖整车,to B(面向企业) 的卖电池,显然要更容易一些。有数据显示:

2021 年 12 月中国锂离子蓄电池出口数量为 3.54 亿个,同比增长 40.5%,出口金额为 34.74 亿美元,同比增长 80.9%;(数据来源:产业信息网 2022 年 3 月 12 日)

更何况,眼下电池属于供不应求的卖方市场,不仅出口是巨大的增长潜力,哪怕是国内市场,同样具有极强的议价能力。

近期,动力电池的涨价引发车企被迫涨价,是热门新闻,这正说明绝大多数整车厂商面对电池厂商,并无议价能力,只能将成本转嫁给消费者——当然,能转嫁给消费者已经是一种幸福,若未来新能源车竞争更白热化,成本无法转嫁,对整车厂商就意味着利润的缩减。

相比之下,进入壁垒更高的电池厂商,显然经营风险要更低一些。

深圳1-2月经济形势:新能源汽车产量增长235%,制造业投资增长12.2%

21世纪经济报道 记者王帆 深圳报道近日,深圳统计局公布了1-2月深圳经济运行情况。 今年以来,深圳受到疫情的影响,经济也受到一定冲击,但其中一些领域仍然在1-2月出现了较大的亮点,包括新能源汽车、充电桩、5G智能手机、3D打印设备等主要高技术产品产量增

有更强的出口潜力,再加上卖方市场的强势,动力电池显然比新能源车整车厂商的竞争格局要好不少——中国新能源车的出海故事,恐怕主要还是要靠电池产业来讲。

储能,光伏做大的必需配套

当然,电池产业,不仅仅只是为新能源车做配套。

笔者此前多次提及过 「储能」 这个概念,正是储能这个需求,让电池产业除了与新能源车发展沾边之外,几乎还与光伏、水电、风电等多种绿色能源的发展格局沾边。

熟悉绿色能源的投资者应该知道,相比火电、核能,光伏、水电、火电,先天就是不完美的——其发电周期不可控。

以光伏为例,白天太阳照射强烈时,发电是高峰期,但到晚上太阳下山,光伏就无以为继。

而水电、风电,则与汛期、风期密切相关,从全年来看,也有高峰和低谷。

这几种绿色能源,都无法像火电或者核能这样做到稳定发电。

更重要的是,光伏、水电风电越发展,这种发电波动给电网带来的负担越大,而锂电池作为一种储能手段,其价值凸显。

对此,山西证券 3 月 22 日发布的研究报告《储能行业 「十四五」 新型储能发展实施方案:政策逐步落实细化,到 2025 系统成本降低 30% 以上》有如下的分析:

风电与光伏无法做到稳定的发电功率,且风电与光伏发电占比达到一定阈值后传统火电机组将无法完全调节,必然需要配套建设大量储能设备。

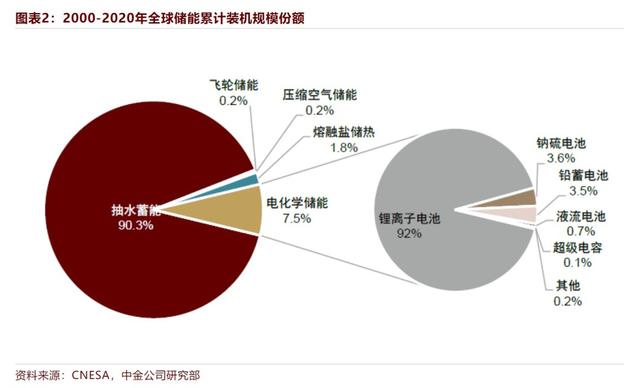

此前,抽水储能这种物理储能手段,是全球的主流储能手段。

但抽水储能对于地域要求太高,而且不适合终端用户,正因此电化学储能被市场即以厚望,并成为这些年快速发展的板块。

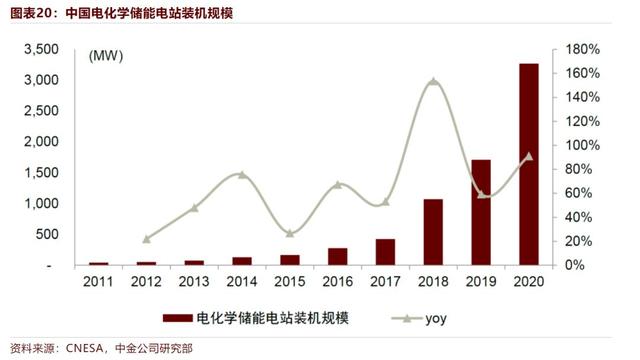

从下表可以看到,中国这些年电化学储能已经步入高速增长期。而未来伴随光伏等绿色能源的大发展,电化学储能的需求更大。

而山西证券 3 月 22 日发布的研究报告《储能行业 「十四五」 新型储能发展实施方案:政策逐步落实细化,到 2025 系统成本降低 30% 以上》引用 GGII 数据指出,2021 年中国锂电储能同比增长 128.4%,行业进入加速发展阶段。

未来,电化学储能还将加速发展,东风则是 2022 年 3 月 21 日,国家能源局等正式发布的《「十四五」 新型储能发展实施方案》。

这份方案在 2021 年 7 月 15 日的《国家能源局关于加快推动新型储能发展的指导意见》基础上进行细化。

其中有几个时间节点和发展方向值得关注:

到 2025 年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。其中,电化学储能技术性能进一步提升,系统成本降低 30% 以上;

到 2030 年,新型储能全面市场化发展

加大力度发展电源侧新型储能;因地制宜发展电网侧新型储能;灵活多样发展用户侧新型储能

从时间节点可以看出,相比新能源车 2025 年渗透率达到 20% 进入初步成熟市场,储能只是要求 2025 年初步进入规模化,到 2030 年才全面市场化发展,以此推算当下的储能行业,颇有点像 5 年前的新能源车,还处于大发展的前夜。

正因此,国融证券 3 月 9 日发布的研究报告《储能行业深度报告:承新能源东风,储能迎来爆发》引用 CNESA 的预测,认为:电化学储能累计规模 2021-2025 年复合增长率为 57.4%,市场呈现稳步增长的趋势。

中证电池主题指数:全覆盖的选择

显然,整个电池板块,相比已经路人皆知的新能源车和光伏板块,还是新能源板块中的 「青葱少年」,有着更大的发展潜力。

对于这样还处于高速发展前期,谁会成为领跑者不得而知的行业,以指数投资的方式,全覆盖无疑是较好的选择。

目前来看,中证指数和国证指数均有针对电池板块的指数,编制规则略有不同。

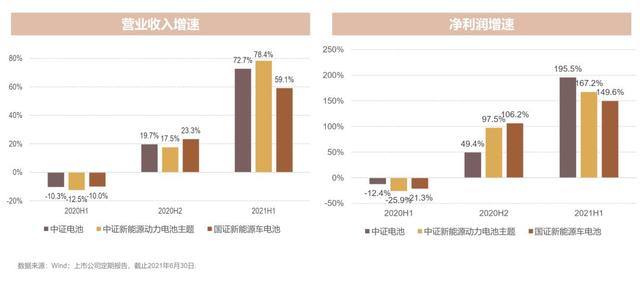

几个指数相比之下,成分股盈利数据较好的,是中证电池指数,即中证电池主题指数 (931719)。

而且国证新能源车电池指数,侧重的是新能源车使用的动力电池,并未包含部分专注储能的电池上市公司。

而且对比中证电池主题指数和新能源车及光伏指数的历史表现,可以看出市场的确对电池概念更为追捧。

以下表中证指数公司截至 3 月 22 日的横向对比数据可以看出,中证电池主题指数 (CS 电池) 相比新能源车和光伏产业,无论是 3 年还是 5 年的年化收益都更好。

虽然历史表现不代表未来收益,但这至少说明了过去数年市场对这一板块的关注和追捧。

目前,跟踪中证电池主题指数 (931719) 的指数基金中,汇添富布局显然最全面,场外有电池指数 A(012862) 和电池指数 C(012863) 可供申购,场内则有电池 50ETF(159796) 可以买卖,笔者看了下是目前唯一实现了场内场外全覆盖的基金公司。

如果你是将电池作为碳中和主题投资的一部分配置,场外基金比较合适;如果是专业投资者以波段交易为主,则更适合通过场内 ETF 来捕捉波段性行情。

本文源自头条号:EarlETF只投基不炒股如有侵权请联系删除

中信证券:新能源欠补解决有望,行业迎来关键催化

【中信证券:新能源欠补解决有望,行业迎来关键催化】财联社3月28日电,中信证券指出,通过分析历年中央政府性基金支出构成,我们推测2022年国内可再生能源基金支出将迎来大幅增长,全年支付规模有望增长3600亿元达到4500亿元左右,新能源历史欠补问题正式步